- 「自己破産中の給与って差し押さえられるの?」

- 「破産手続き中にボーナスが入るけど、どうなるんだろう」

自己破産とは裁判所に申し立てを行い、借金を全て免責してもらう手続きです。一定金額以下の財産や生活に必要な物品は手元に残すことができますが、財産の多くが差し押さえられて債権者に分配されることになります。

自己破産の手続きを始めてから完了するまでには日数がかかりますので、手続き中に給与や賞与などを受給されることも当然あります。自己破産手続き中に得た収入はいったいどうなるのでしょうか。差し押さえを受けないタイミングや差し押さえを受けるケース、少しでも多くの財産を残すための注意点について解説をしていきます。

自己破産手続き開始決定後の新得財産は差し押さえられない

自己破産手続き開始後に手に入れた財産は新得財産と呼ばれます。新得財産は破産者が手元に残せる自由財産として扱われ、差し押さえの対象になりません。

自己破産開始までの手順は以下のようになっています。

- 1.書類準備

- 破産申立に必要な書類を準備します。

- 2.破産申立

- 書類を裁判所に提出し、破産の申立をします。

- 3.裁判官と面接

- 裁判所で面接を行い、自己破産に至った経緯などを説明します。

- 4.自己破産開始決定

- 面接で問題がなければ自己破産手続きが開始されます。

この自己破産手続き開始決定の後に手に入れた財産であれば財産は処分の対象になりません。

自己破産手続き中は給与・ボーナスを受け取れる

自己破産において差し押さえ対象となる財産は自己破産開始決定の時点で確定します。そのため自己破産手続き中に勤務先から受け取る給与やボーナスは自己破産の処分の対象外であり、自分のために使うことが可能です。

しかし手続き開始後の収入は全て受け取れるというわけではありません。自己破産開始時に受け取ることが決まっている収入は財産として扱われ、差し押さえの対象になります。受け取りが確定していて財産として扱われる給与のことを給与債権と呼びます。

例えば月末に給与の締め日、25日に給料日の会社に勤めていたとします。実際にお金を受け取るのは25日ですが、月末の時点で「25日に給与を受け取る」ということが決まります。この例に当てはまる人が1月15日に自己破産を開始した場合、給与を受け取るのは自己破産開始以降であるにも関わらず、財産が処分対象となります。

受取予定の給与やボーナスが給与債権になったら

収入を全て没収してしまっては自己破産後の生活ができなくなりますので、給与が差し押さえ対象になった場合でも全額処分されるわけではありません。実際には給与債権額の4分の3以上(上限33万円)までを手元に残せます。給与が24万円だった場合、4分の3にあたる18万円までを手元に残すことができ、残り6万は差し押さえになるということです。

ただ毎月の給与は生活基盤に必要なものとして認めてもらえる可能性が高く自由財産の拡張の制度によって全額手元に残せる可能性のほうが高いです。

「自由財産の拡張」とは、破産する人が破産後に生活を立て直すために必要な財産を自由財産(所持できる財産)として認めてもらえる制度のことで、破産法で規定されています。

裁判所は、破産手続開始の決定があった時から当該決定が確定した日以後一月を経過する日までの間、破産者の申立てにより又は職権で、決定で、破産者の生活の状況、破産手続開始の時において破産者が有していた前項各号に掲げる財産の種類及び額、破産者が収入を得る見込みその他の事情を考慮して、破産財団に属しない財産の範囲を拡張することができる。

引用:破産法 第三十四条

ただ高額な給与やボーナスの場合は生活を立て直すために必要だとは認めてもらえず、自由財産の拡張に含められない可能性が。

特にボーナスは臨時収入という性質が強いですので差し押さえの対象になる可能性が高いです。処分されないようにするには、ボーナスがいつ確定するのかを確認した上で自己破産手続き開始の時期を調整する必要があります。

退職金は一部が資産として認定される

退職金は資産にあてはまりますので、全額もしくは一部が差し押さえの対象になります。どれくらい没収されるかは状況によって異なります。

| 退職金の状況 | 没収される割合 |

|---|---|

| すでに退職金を受け取った場合 | 全額 |

| 退職金を受け取ることが決まっている場合 | 4分の1 |

| 退職の予定がない場合 | 8分の1 |

退職金を受け取っている場合は預金もしくは現金として扱われます。破産手続きにおいて20万円を超える預金は没収されますので、既に手元にあった場合はその基準に則って処分されることになります。

退職金を受け取ることが決まっている場合、その予定の4分の1の金額が没収になります。具体的には以下のような状況が該当します。

- 既に退職したが退職金を受け取っていない

- 破産手続き中に退職することが決まっている

退職をする予定がなくても、退職金支給見込額の8分の1が処分対象となります。会社から退職金見込額証明書を証明してもらい、それに基づいて差し押さえ金額を確定します。会社に退職金規程がある場合はそれに基づいて退職金支給見込額の計算を行うことも可能です。

退職金見込額証明書を職場に請求すると不審がられるのでは?と不安になる方は、自己破産の請負実績が豊富な弁護士に相談することにより、書類の集め方についてもさまざまなアドバイスをもらうことができます。

手続き開始決定後でも収入が差し押さえられるケース

破産手続き開始後に獲得した新得財産は差し押さえの対象外ですが、全ての収入が手元に残せるわけではありません。受け取る金額が確定している収入は差し押さえ対象になります。

また破産を行う方の中には個人事業主の方もいるでしょう。給与所得者の給与が自由財産として扱われるのに対し、事業主が得る予定の売掛金は差し押さえの対象になるので注意が必要です。

手続き開始時点で金額が確定している収入

破産開始手続き開始時点で確定している収入は、今手元になくても差し押さえの対象になります。退職金や金額が確定したボーナス、給与については先ほど解説した通りですが、生命保険や学資保険、保険契約の生存給付金なども差し押さえられます。

生命保険や学資保険などの保険は、解約した際に戻ってくるお金、すなわち解約払戻金にあたる金額が財産としてみなされます。解約払戻金が20万円以下の場合は差し押さえ対象外となるため、そのまま契約を維持することが可能です。

また手続き開始時点で金額が決まっているものでも、以下に該当するものは個別の法律で差押禁止財産として決められているため、差し押さえの対象外となります。

- 生活保護(生活保護法58条)

- 児童手当(児童手当法15条)

- 国民年金(国民年金法24条)

- 厚生年金(厚生年金保険法41条)

- 生活に必要な衣類、寝具、台所用具など

- タンスやベッド、食器棚などの家電・家具

- 冷暖房、調理家電

- 職業上、業務に不可欠な器具

- 仏像や位牌、実印

- 洗濯機、冷蔵庫、エアコン、テレビなどの家電(それぞれ2台目は差し押さえ対象)

- 自己破産手続き申立の直前である

- 離婚後も変わらず同居を続けている

- 配偶者への財産分与の割合があまりに不自然である

また政府からの給付金も差し押さえ対象外となるケースが多く、新型コロナの経済対策として給付された特定定額給付金についても差押禁止財産として規定されています。

新型コロナウイルス感染症の緊急経済対策として,市町村又は特別区が給付金として支給する以下の金銭が,差押禁止財産となります(当該支給を受ける権利も同様です。)。

引用元:法務省 「令和二年度特別定額給付金等に係る差押禁止等に関する法律」の施行について

事業主の売掛金収入

受け取ることが決まっている事業主の売掛金収入は報酬債権と呼ばれ、自己破産開始時点で発生している報酬債権は全額が差し押さえの対象となります。

ただ取引先が限定されており、報酬債権が給与に該当すると解釈できる場合、給与所得者と同じように自由財産の拡張の制度の対象となる可能性もあります。

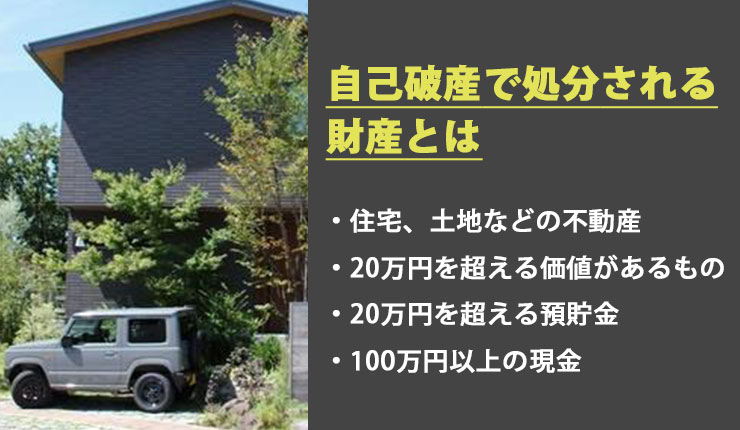

自己破産で処分される財産とは

ここまで自己破産手続き開始後に差し押さえられる財産について解説をしましたが、新得財産が手元に残せる分、手続き開始前に持っている財産は全て没収されると考えている方もいるかもしれません。

借金から抜け出し生活を立て直すために自己破産をするにも関わらず、自己破産が原因で生活ができなくなっては元も子もありませんので、実際には残せる物も多いです。自己破産で処分される財産についてあらためて確認をしていきましょう。

住宅・土地などの不動産

資産価値が20万円を超える本人名義の住宅、土地は処分の対象となります。住宅の価値が20万円以下になることはほぼありませんので、マイホームをお持ちの方は確実に処分されると考えてください。

名義が本人でなければ大丈夫だろうと考えて名義変更をしようとする方もいますが、自己破産前の名義変更は破産管財人によって無効とされる上、財産隠しとみなされ免責不許可になる恐れがあります。

どうしてもマイホームを維持し続けたい場合は個人再生も視野に入れることをお勧めします。個人再生には「住宅ローン特則」があり、ローン返済中の住宅を残すことができるためです。個人再生について詳しく知りたい方は以下の記事もチェックしてみてください。

個人再生で住宅ローンはどうなる?特則適用の条件・巻き戻し・手続き後のローンについて

20万円を超える価値があるもの

換金した時に20万円を超える物品も処分の対象です。住宅はもちろんのこと、高額な物品や自動車、保険なども対象です。しかし20万を超えているものでも、以下の差押禁止動産に該当するものは手元に残せます。

普段の生活で使っているものは手元に残せるものが多いですが、生活に必ずしも必要ではない高性能の家電、財産性の高いアンティーク家具は換価処分される可能性が高いです。

自動車については原則として価値が20万円を超えるものは処分対象となりますが、どうしても生活のために車が不可欠の場合は裁判所にそのことを説明した上、自動車の価値と同じ金額を破産管財人(破産者の財産整理を担当する人)に支払うことで車を維持できる可能性があります。

ただし自動車ローンをまだ支払っている場合、完済まで車の所有権は信販会社にあるケースがほとんど。これを所有権留保と呼びます。ローンがある状態で自己破産をすると、自動車は信販会社から引き上げられますので注意しなくてはいけません。

債務整理後の車の扱いについては以下の記事に詳しくまとめていますので、気になる方は併せてご覧ください。

債務整理するとローンで購入した車を引きあげられる?手続き後に車を持つ方法も解説

20万円を超える預貯金

預貯金は自由財産にならず、自己破産の際には上記の「20万円を超える価値があるもの」と同じ基準で没収されることとなります。複数の口座を所持している場合は残高を合計した金額で考えます。例えば口座を3つ所持していてそれぞれ10万円ずつ残高があった場合、合計すると30万円になるため、超えた分は差し押さえされます。

100万円以上の現金

現金は99万円以下であれば手元に残すことができ、それを超えた分については処分されます。預貯金や他の財産よりも現金のほうが高い金額が残せるため、破産直前に現金化をしようとする方、他の家族の口座にお金を移そうとする方は多いです。

しかし破産の際は通帳のコピーを提出しなくてはならず、不自然なお金の動きがあると状況によっては免責不許可事由とみなされる恐れがあります。破産手続きにあたりお金の移動をしたい場合は注意しましょう。

自己破産で残せる財産を増やすためには

自己破産にあたっては全ての財産を没収されるわけではなく、状況によっては手元に残せる財産も多いです。新しいスタートを切るにあたり、できるなら多くの財産を残したいと思うのは当然のこと。

しかし財産を残したいという気持ちで行った行為のせいで免責が許可されない、つまり破産が失敗するというケースもあります。また先ほど解説をした通り、破産開始決定の時期によっては給与やボーナスが差し押さえ対象となる可能性も。少しでも多く財産を残したい方は破産の手続きに慣れた弁護士に相談・依頼することをお勧めします。

故意の財産隠しは免責不許可事由となる

破産をするにあたって財産隠しをしようとする事例は決して珍しくありません。財産を誤魔化す行為は免責不許可事由に該当しますので、財産隠しが知られた場合は破産は失敗に終わります。

第二百五十二条 裁判所は、破産者について、次の各号に掲げる事由のいずれにも該当しない場合には、免責許可の決定をする。

一 債権者を害する目的で、破産財団に属し、又は属すべき財産の隠匿、損壊、債権者に不利益な処分その他の破産財団の価値を不当に減少させる行為をしたこと。

引用元:破産法

破産財団とは、破産手続きにおいて差し押さえの対象となり、裁判所から選任された破産管財人が管理する財産のことです。本来処分されるはずの財産をわざと隠したり価値を下げたりする行為をした場合、免責が許可されません。

また財産隠しは詐欺破産罪にあたることが破産法265条に明記されており、10年以下の懲役もしくは1,000万円以下の罰金を科せられます。財産隠しが悪質だとみなされた場合は免責が許可されないだけでなく、刑事罰に問われることになります。

破産手続きの際は裁判所から選任された破算管財人が財産調査を行いますので、遺産隠しをしようとすると確実にバレます。実際に財産隠しがバレる例をいくつか紹介します。

預貯金や現金の動き

破産管財人には金融機関に破産者の口座情報を照会する権限があるため、預金口座を隠したり残高を少なく申告したりする行為はすぐに発覚します。また口座から不自然な引き出しがあった場合、その金額が支出とつり合いが取れているかどうかもチェックしています。

不動産・自動車の名義

自己破産にあたり土地や自動車の名義を他の人に変更しようとしてもすぐにバレます。不動の場合は不動産登記簿や固定資産税評価証明書、自動車は車検証や自動車税証明書などの公的な書類で名義変更の日付・相手が分かるためです。不自然な名義変更は財産隠しとみなされる可能性が高いです。

保険の解約金

破産開始時に解約払戻金が20万円を超える保険は差し押さえの対象ですので、自己破産の前に解約をして現金を手にいれようと考える方も。しかし年末調整で加入していた保険を申告していた場合、確定申告書類や源泉徴収票で生命保険の控除について記録がされるため、それを通して保険の存在がバレます。

また破産手続き中の郵便物は全て破産管財人に転送されますので、保険会社からの書類を通して解約金の存在がバレることも。

離婚時の財産分与

破産と近い時期に離婚しても財産隠しとみなされるわけではありません。しかし以下に当てはまる場合は財産隠しを目的とした偽装離婚であると判断される可能性が高いです。

自己破産を弁護士に相談することのメリット

自己破産手続きは弁護士に依頼しなくても行える手続きであり、実際に自力で自己破産申立をする人もいます。しかし専門的な知識がないと残せる財産が少なくなったり、手続きは失敗したりすることが多いです。

スムーズに手続きを進め少しでも多くの財産を残したいのであれば、弁護士に相談をすることを強くお勧めします。自己破産を弁護士に依頼するメリットは財産を多く残せることだけではありません。金融機関からの督促が止まるほか、状況によっては自己破産を回避できる可能性もあります。

適切な範囲で自由財産の拡張ができる

自己破産における自由財産(手元に残せる財産)は裁判所と交渉を行うことで幅を広げることができます。このことを自由財産の拡張と呼びます。

どのような状況で自由財産の拡張が認められるかは管轄する裁判所や破産管財人の判断によって異なりますので、基準をはっきり述べることはできません。仕事や生活に必要なものは手元に残すことができますが、残したいものを全て残せるとは限りません。弁護士に依頼をすることで、仕事や生活に必要な財産をより多く残せるよう交渉をしてもらうことができます。

また破産においては現金の移動、保険の解約なども破産管財人から厳しくチェックされることになりますが、破産の実績が豊富な弁護士であればどのようにすればより多くの財産を残せるかを知り尽くしています。免責不許可にならない範囲で、効果的な手段をアドバイスしてもらうことができます。

債権者からの督促が止まる

自己破産に限らず、弁護士に債務整理を依頼すると受任通知(介入通知)が債権者に発送されます。金融機関が受任通知を受け取ると、債務者への直接の連絡はできなくなるため、督促の連絡も一切なくなります。督促だけでなく返済も一時的にストップしますのでストレスが大きく軽減され、万全の状態で破産準備を進めることができます。

弁護士に依頼をせず自己破産をする場合、裁判所に自己破産の申立を行い裁判所から金融機関へ連絡が行くまでは督促の連絡が止みません。破産申立までに返済ができていれば問題ありませんが、督促に追われながら破産準備をすることに。

滞納による差し押さえを回避できる

借金の滞納が長引くと最終的には債権者が法的手段を取り、給与や財産を差し押さえられます。滞納が原因で給与を差し押さえる場合、裁判所から勤務先に直接「債権差押通知」が対象者の氏名入りで届きますので、借金を滞納していたことが会社に確実にバレます。

自己破産の申立を準備している間に給与の差し押さえに移行した場合、職場に借金の存在がバレることになります。しかし弁護士に依頼をすることによって督促の連絡が止まるだけでなく、このような滞納による給与の差し押さえを防ぐこともできます。滞納が原因の給与差し押さえが気になる方は、以下の記事も読んでみてください。

給料差し押さえは無視できる?差し押さえまでの流れや期間、回避方法について解説!

他の債務整理ができる可能性がある

債務整理の手段には自己破産以外に任意整理・個人再生がありますが、自己破産とは異なり借金が全額免責にならないことが特徴であり、手続き後も返済は続きます。そのため自分の収入がなければ自己破産をするしかない、借金の金額が多いから自己破産だと思い込んでしまう方もいます。

自分では「自己破産しかない」と思いこんでいる方でも、実際に状況を確認すると任意整理や個人再生で借金問題が解決できるケースは多いです。債務整理に詳しい弁護士に相談をすることで、自分に本当にあった債務整理方法を提案してもらうことができます。弁護士事務所は無料相談を設けていますので、積極的に活用をしてみてください。

まとめ

自己破産手続き中の収入については、申立を行い自己破産が開始された後のものに関しては新得財産となり、没収の対象になりません。開始の時点で受け取ることが決定している給与債権は差し押さえの対象になりますが、毎月の給与は生活に不可欠なため、自由財産拡張によって全額残すことができる可能性が高いです。

しかし臨時収入という性質があるボーナスについては自由財産と認められない可能性が高いですので、差し押さえを避けるためにはいつ自己破産を開始するのかを調整する必要があります。

財産をどれくらい手元に残せるかは、破産申立の時期だけでなくいかに自由財産を広げられるか、免責不許可事由にならない範囲でどう財産を調整するかにかかっています。できるだけ財産を残したいのであれば、自己破産の実績が多い弁護士に相談することをお勧めします。