- 「ブラックリストにのると何か不都合はある?」

- 「任意整理をするとブラックリストにのってしまうの?」

誰しも耳にしたことがある「ブラックリスト」という言葉ですが、よく意味が分からないまま使っているという方も多いのではないでしょうか?

こちらの記事では債務整理とブラックリストとの関係を中心に、ブラックリストのそもそもの意味やブラックリストに載るとできないことなど、ブラックリストに関する様々な疑問や質問にお答えしていきます。

さらに掲載される内容や自分でチェックする方法など、自分がブラックリスト載ってしまった場合についても解説していきます。

借金を抱えている方は「ブラックリストに載ってしまうから」と債務整理をためらう方もいるかもしれません。よく分からないからとむやみに怖がるよりも、実情や対処方法をよく理解しておくと、借金解決へいち早く到達できるでしょう。

そもそも「ブラックリスト」とは?

よく聞くことが多い「ブラックリスト」という言葉ですが、実際にそのような名前の名簿は貸金業者や金融機関に存在しません。では一体ブラックリストとは何を意味するのでしょうか。まずはブラックリストについて学んでいきましょう。

個人信用情報に事故情報として登録されること

実際にブラックリストという名簿は存在しませんが、「個人信用情報に事故情報として登録される」ことを一般的にブラックリストと呼んでいます。個人信用情報というのは日本国民一人一人について、信用情報機関が管理している個人情報のこと。

クレジットカード会社や消費者金融といった貸金業者や銀行、信用金庫等の金融機関では、ローンやカードの申し込みがあった時に、その人の個人信用情報を確認して、本当にお金を貸しても大丈夫か、カードを作っても問題ないかを判断しています。

無事にクレジットカードを作れたり、ローンを組めた場合も顧客情報として登録されますが、過去に消費者金融から借りたお金を延滞していたり、債務整理をした場合、その情報が事故情報(ネガティブ情報・異動情報・延滞情報ともいう)として個人信用情報に登録されます。この情報のことを「ブラックリスト」と呼んでいるという訳です。

登録されるケース

個人信用情報に事故情報として登録されるのは以下のようなケースです。

- 返済日を越えて61日以上または3カ月以上にわたって借金の返済が滞った

- 債務整理をした

- 代位弁済(保証契約の履行)がされた

- 公共(ガス・水道・電気)料金の支払いが3カ月以上遅れた

- 携帯料金の3カ月以上の支払い遅れ

- 奨学金の返済が数カ月遅れた

- 短期間で複数のキャッシングやクレジットカードの申し込みをした(多重申し込み)

「代位弁済」とは銀行への返済が遅れ過ぎたため、契約者に代わって間に入っている保証会社が銀行へ返済したことを表します。このように消費者が契約で定めた返済期日を守らずに大幅に支払いが遅れた場合にも事故情報として登録されます。

他にも契約に至らないまでも申し込みをしたという事実(申込日・申込商品種別)なども、個人信用情報の照会日から6カ月間は登録されることになります。短期間で複数の借り入れ申し込みをした場合も、実際にお金を借りていなくても「お金に困っている要注意人物」とみなされ、事故情報として登録されてしまいます。

登録される内容

では、実際個人信用情報や事故情報に登録されているのはどのような内容なのでしょうか。こちらでは

- 個人特定情報

- 契約内容に関する情報

- 返済状況に関する情報

- 取引事実に関する情報

- 官報情報

の5つの項目ごとに登録されている情報を紹介していきます。

まずは本人を特定するための情報です。個人特定情報には次のようなものが含まれています。

- 氏名

- 生年月日

- 性別

- 住所

- 電話番号

- 勤務先

- 勤務先電話番号

- 運転免許証の記号番号

次にカードローンやクレジット、消費者金融で契約した内容に関する情報も、事故情報として登録されます。

- 登録会員名

- 契約の種類

- 契約日

- 貸付日

- 契約金額

- 貸付金額

- 保証金額等

上で契約したローンやクレジットを、いついくら返済したかという返済状況に関する情報も、個人特定情報には登録されます。

- 入金日

- 入金予定日

- 残高金額

- 完済日

- 延滞の有無

- 延滞の期間

- 延滞解消日

取引事実とは債務整理や債権譲渡といった事柄に関する情報です。

- 債権回収

- 債務整理(個人再生申立・自己破産申立)

- 保証履行

- 強制解約

- 減額の申入

- 債権譲渡等

官報に掲載されても事故情報として登録されます。官報とは毎日国が発行するいわば国の「広報誌」のようなもので、制定された法律の公布を行ったり、各省庁の人事異動や国家資格に関する事柄が掲載されます。

官報には裁判所公告として、裁判所を通して行った個人再生や自己破産についても掲載されるため、次のような官報の情報に基づいて個人特定情報にも登録されることになります。

- 官報に公告された個人再生決定

- 官報に公告された破産決定

個人信用情報に事故情報として掲載されると基本的には5年間、個人再生や自己破産では10年ほど記録が残ります。ただし借金の遅延や遅滞に関しては、遅れが発生した時点からではなく、支払いの遅れが解消されてからの期間です。つまり支払いが滞っている限り、事故情報は消えることはありません。

信用情報機関の種類と加盟業種

信用情報を管理している「信用情報機関」は日本に3つ存在します。信用情報機関は信用情報の収集や加盟している団体への情報提供を主な仕事内容としています。こちらは情報機関の種類と加盟業種の詳細です。

- 株式会社シー・アイ・シー(CIC)

- クレジットカード会社・信販会社が加盟する信用情報機関

- 株式会社日本信用情報機構(JICC)

- 消費者金融・街金が加盟する信用情報機関

- 全国銀行個人信用情報センター(KSC)

- 全国銀行協会加盟の銀行・信用金庫・労働金庫・信用保証協会などに情報を提供する信用情報機関

この通り3つの信用情報機関は、それぞれ加盟している金融機関の種類が異なり、どこからお金を借りたかによって登録される機関が違ってきます。いずれか1つだけに加入している金融機関もありますが、2つ以上の信用情報機関に加盟している会社もあります。

さらにこれら3つの信用情報機関同士で情報を共有する「CRIN(クリン)」という制度があり、CICとJICCの2社間で信用情報の共有を行っているネットワーク「FINE(ファイン)」というものもあります。それぞれの信用情報機関における情報の登録漏れにより、高リスクの人に貸し付けが行われることを防いでいます。

参考:信用情報の交流|CIC

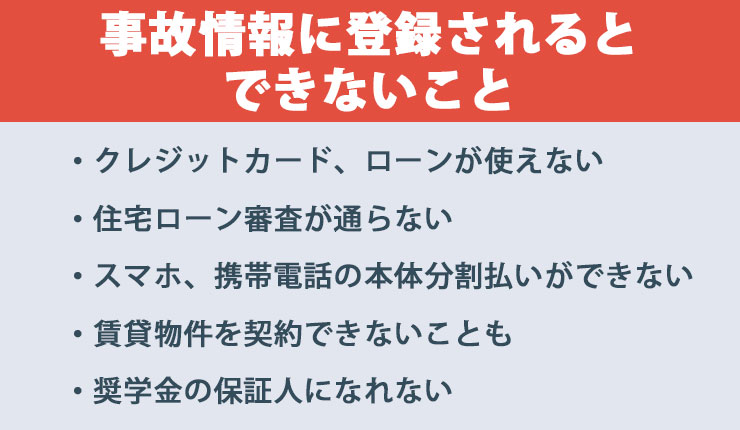

事故情報に登録されるとできないこと

では、実際に事故情報として登録されると、日常生活でどんな不都合が出てくるのか解説していきます。

クレジットカード・ローンが使えない

事故情報として登録されると、クレジットカードやカードローンなど金融機関や貸金業者を通した借金が一切できなくなります。これが登録される一番のデメリットといえるのかもしれません。

任意整理をした後でも一部のクレジットカードが引き続き使える場合がありますが、カード会社では定期的に過去の信用情報をもとに調査する与信審査を行っていますので、その審査のタイミングでカード利用ができなくなります。他にも4年に一度のカード再発行のタイミングで、カードが止められる場合があります。

いずれにしても事故情報として登録されたからには金融機関からの借金はできないと考え、自分の収入や身の丈に合った生活を身につける良い機会だととらえることが大切です。

住宅ローン審査が通らない

もちろん住宅ローンなどの各種ローンの利用も出来なくなります。通常住宅ローンは銀行や信用金庫などの金融機関を通して申し込みを行いますが、場合によっては数千万円にもなる住宅ローンを数十年にも渡って貸し付けするため、審査は通常の借金よりも厳しくなります。

審査において個人の信用情報は重要な調査項目の一つです。もし住宅ローンを組みたいと考えている人が過去に滞納したかもしれないという場合は、住宅ローンを申し込む前に自分で自分の信用情報をチェックしておきましょう。

このように事故情報として登録されるとローンが通らなくなるため、車や住宅といった大きな買い物がしづらくなります。とはいえ将来にわたって永遠にローンが組めなくなる訳ではないので、これから紹介する対処方法を知っておくと便利です。

スマホ・携帯電話の本体分割払いができない

スマホや携帯電話を買い替えたり乗り換えたりする際に、機種本体を新しくすると分割払いが利用できなくなります。

「スマホや携帯はブラックリストとは関係ないのでは?」と思われる方がいるかもしれませんが、本体の分割払いも一種のローンでクレジット契約となるため、事故情報として登録されてしまうと審査が通らず分割払いで購入できません。

他にも次のような分割払いができなくなります。

- 英会話の教材

- 絵画・宝石の購入

- エステのサービス など

もし、どうしても携帯やスマホを新しくしたいときは、価格が安くなった型落ちや少し古い機種を一括払いで購入することを検討しましょう。このときに携帯のキャリアを格安プランや格安スマホ会社に変更すると、月々の利用料も下がるのでおすすめです。

賃貸物件を契約できないことも

一部の賃貸物件を契約できないことがあります。賃貸住宅の中には保証人を付ける代わりに「家賃保証会社」との契約を義務付けているケースがあるためです。家賃保証会社が信販会社系だと、賃借人の支払い能力を確認するために信用情報をチェックして事故情報が出ると、その物件が借りられないということも。

もし借りたい物件が出たときは事前に、不動産会社に保証は家賃保証会社を使うのかや家賃保証会社はどこの会社かをチェックするとよいでしょう。

奨学金の保証人になれない

自分の子供が進学の際、奨学金を申し込もうと思っても、もし事故情報として登録されていると保証人になれないことがあります。多くの学生が利用する日本学生支援機構では、奨学金を借りる際に連帯保証人と保証人の両方が必要です。それぞれの保証人の条件は以下の通りです。

- 連帯保証人

- 原則として「父母」いない場合は4等身以内の親族で、債務整理中でないことなどの条件あり

- 保証人

- 原則として「おじ・おば・兄弟姉妹等」

もし父親が事故情報として登録されている場合は、母親が代わりに連帯保証人となるか、保証料を支払って加入する「機関保証制度」を利用することをおすすめします。

債務整理をすると事故情報になる?

債務整理を検討する方にとって気になるのは、債務整理をするとブラックリストに載ってしまうのかということではないでしょうか。実は債務整理の結果によって事故情報の取扱は変わってきます。

ここでは

- 任意整理

- 個人再生

- 自己破産

の債務整理について、詳しく解説していきます。

また債務整理の詳しい内容に関しては、以下の記事で分かりやすく説明しています。

「借金の元金が減らない!7つの原因の解決法&種類別の減らし方」

任意整理

裁判所を通さずに手続きを行う任意整理ですが、場合によっては事故情報として登録されることがあります。最近よく耳にする「過払い金返還請求」とブラックリストの関係についても説明していきます。

引き直し計算で負債が残ると登録

一部の信用情報機関では、引き直し計算の結果として負債(借金)残高が残ると「債務整理をした」という内容の事故情報が登録されることがあります。引き直し計算とは借金の相手先から取引履歴を取り寄せて、利息制限法の法定金利による負債残高を調べ直すという手続きのこと。

高すぎる利息で支払っていた場合は、引き直し計算によって過払い金請求により負債がゼロになることがあります。負債がゼロになると事故情報として登録されませんが、引き直し計算をしても負債が残った場合は事故情報として、返済総額を債務整理によって減額して貸金業者と和解したことを登録されます。

ただし引き直し計算の結果負債がゼロになっても、返済が61日以上または3カ月以上にわたって滞った場合は延滞したという事故情報が登録されたままになりますのでご注意ください。

過払い金請求だけでは登録されない

過去に完済済みの借金に関する過払い金請求だけでは、信用情報に登録されることはありませんのでご安心を。過払い金請求とは過去に貸金業者に払い過ぎていた利息を取り戻すための手段です。過払い金請求自体は個人の返済能力とは関係ないため、どこの信用情報機関でも事故情報扱いとはなりません。

ただしここでいう「完済」とは、「一つの借り入れ先に対するすべての負債」についてのことです。例えばA社からのキャッシングの返済がすべて終わっていたとしても、A社のショッピングのリボ払いがまだ残っている状態で過払い金請求をしてしまうと、負債が残るかどうかによって個人情報の取扱が変わることに。

ここでのショッピングでは基本的に過払い金が発生しないため、完済したキャッシングで出た過払い金とショッピングでの残高を差し引いて計算します。

個人再生

民事再生法という法律にのっとって個人の借金を減額する個人再生では、手続きの段階と信用情報機関によって事故情報として登録されるかが異なります。

申立しただけでは登録されないことも

信用情報機関によっては個人再生を申立ただけでは、情報が掲載されないことがあります。こちらは個人再生を申立た際の各信用情報機関の取扱です。

- CIC

- 個人再生を申立てした事実は載らない

- JICC

- 個人再生を申立てた事実が発生日から5年以内掲載(契約日が2019年9/30以前)、決定後5年以内掲載(2019年10/1以降)

- KSC

- 個人再生を申立てした事実は載らない(個人再生につき開始決定が出た事実は掲載:開始決定日から10年以内)

個人再生の手続きをする場合、借金の支払いをいったんストップして申立の準備を行いますが、2~3カ月以上支払いをストップしたまま手続きが進まないと、返済の遅延が事故情報として登録されてしまう可能性があります。また過去に個人再生をした業者は、独自にその情報を社内で残している可能性があるため、同じ業者やグループ会社からの借り入れができない恐れがあります。

個人再生開始決定が出た事実は登録

個人再生の開始決定が出ると、3つある信用情報機関すべてで事故情報として扱われます。これは上で紹介した裁判所による官報公告が行われることが原因です。

信用情報機関では毎日官報をチェックして、自社の情報登録に役立てています。よって個人再生開始決定が裁判所から公告として出されると、個人再生を行ったという事故情報が5~10年にわたって登録されることになります。

自己破産

家や車といった財産を失う代わりに借金が免責される自己破産では、事故情報の登録からは避けられません。

破産開始決定が出ると登録

自己破産の開始決定が出ると官報公告を見て、どの信用情報機関でも事故情報として登録されます。登録期間は情報機関によって異なりますが5年か10年のいずれかです。

とはいえ「ブラックリストに載るのが嫌だから」と借金問題から逃げていては何の解決にもなりません。借金が返済不可能なほど膨れ上がってしまっては、遅かれ早かれ返済遅滞として事故情報に登録されてしまいます。

それだけではなくそのまま借金を放置し続けていると、貸金業者から訴えを起こされて財産差し押さえなどの「強制執行」がなされる場合も。

いずれにしても借金を放置していて何もいいことはありません。引き返せない程になる前に、弁護士や司法書士などの専門家に相談して、しかるべき債務整理の手続きを取りましょう。

ブラックリストに関する疑問・質問にお答えします!

最後にブラックリストに関する様々な疑問や質問にお答えしていきます。「ブラックリスト載ったかも」と思った多くの人が抱える疑問や、実際にブラックリストに載ってからの注意点なども紹介します。

Q1.債務整理ではどのくらいの期間登録される?

債務整理をするとどの位の期間、事故情報として登録されるかは気になる所です。登録の期間は情報機関によって次のように異なります。

| 債務整理の種類 | 任意整理 | 個人再生 | 自己破産 |

|---|---|---|---|

| 信用情報機関名/事故情報掲載日 | 受任通知を送付した日 最後に和解が成立した日 |

再生手続き開始決定日 | 免責許可確定日 |

| CIC | 5年 | 5年 | 5年 |

| JICC | 5年 | 5年 | 5年 |

| KSC | (5年)※ | 10年 | 10年 |

※任意整理をしただけでは事故情報に登録されないが、任意整理に伴って代位弁済・保証債務履行が行われると登録される。

この表で分かる通り、信用情報機関ごとに掲載が開始される日が異なります。また上で示した期間はあくまで目安です。

信用情報機関では登録抹消までの期間を「○年を超えない期間」などと明確にしていないため、情報の掲載が終わったかな?と思っても、必ず本人が信用情報機関に問い合わせて確認してから、新たにローンを組んだりクレジットカードを作るようにしましょう。

Q2.登録されているかを確認するには?

上で説明した登録期間が過ぎて、事故情報が消去されても本人に連絡が来ることはありません。新たにクレジットカードを作るために、本当に事故情報が消去されてキレイになったかは、自分で確認しなければなりません。

3つある信用情報機関にはいずれも「本人開示制度」があり、所定の開示請求手続きを取れば自分の情報を確認できます。それぞれの開示請求方法や手数料の金額は以下の通りです。

| 信用情報機関名 | 請求方法 | 手数料(税込) | 支払方法 |

|---|---|---|---|

| 株式会社シー・アイ・シー(CIC) | インターネット | 1,000円 ※初回開始から96時間以内の再開示は無料 |

(いずれも1回払い) |

| 郵送 | 1,000円 | ゆうちょ銀行の定額小為替証書 | |

| 窓口 | 500円 | 現金 | |

| 株式会社日本信用情報機構(JICC) | スマートフォン | 1,000円 |

※ただし2.3.4.の支払い方法では開示手数料と別に支払手数料がかかる |

| 郵送 | 1,000円 | ||

| 窓口(当面休止) | 1,000円 | – | |

| 全国銀行個人信用情報センター(KSC) | 郵送 | 1,000円 |

|

もし確実にローンやカードの審査に通りたいと思ったら、上の3つの信用情報機関すべてで開示請求をすべきです。それぞれの情報機関で登録している期間が異なり、CRIN(クリン)やFINE(ファイン)によって情報の交換がなされているとはいえ、すべての情報を網羅している訳ではないためです。

また間違った事故情報登録されている場合は、情報機関に対して訂正請求をすることができます。ただし正しい情報を早く消して欲しいからと消去することはできません。

Q3.勤務先や周りにバレない?

ブラックリストに載ったことが勤務先や周囲の人にバレないか心配される方がいるかもしれませんが、そもそも個人信用情報に登録された事故情報の内容は広く一般に公開されるものではありません。たとえ第三者が調べようと思っても、個人情報を勝手に調べることは不可能なため、勤務先の人や自分の家族であっても内容を見られる心配がないのでご安心を。

内容が確認できるのは次のような人に限られます。

- 信用情報機関に加盟している金融機関

- 本人

- 任意代理人・法定代理人

- 本人が亡くなった場合は一定の遺族

「知り合いが金融機関に勤めているからバレるのでは?」という場合でも、個人の返済能力を調べる目的以外に閲覧することは「個人情報保護法」で禁止されており、調査した信用情報の内容を本人の許可を得ることなく目的外に使用したり、外部に漏らすことは違法行為となります。

ただし本人が情報開示制度を使って取り寄せた用紙をその辺に置きっぱなしにして、誰かに勝手に見られたという場合は除きます。そのようなことがないよう、取り寄せた信用情報の取扱には十分に気を付けましょう。

Q4.解除方法はある?

残念ながらブラックリストを取り消す方法や、事故情報の登録期間を短くする方法はありません。

インターネットなどで「ブラックリストを消します」や「手数料を支払えば事故情報を解除します」といった広告を見かけることがあるかもしれませんが、これらはすべて詐欺業者ですので、間違っても引っかからないよう注意しましょう。

また信用情報機関が、特定の個人情報を削除する代わりに金銭を要求することもありません。「ブラックリストに載ってしまった」という後ろめたい気持ちに付け込んでくる詐欺師に騙されないよう、情報の信ぴょう性をよく確認することが大切です。

Q5.生活が不便にならない対処法は?

ブラックリストに載るとローンが組めなかったりカードが使えないという不都合が出てきますが、少しでも不便を解消するための方法を紹介していきます。クレジットカードの代わりになるこのようなカードなら、たとえブラックリストに載っても発行してもらえます。

- デビットカード

- カードを使用すると即時に銀行の預金口座からお金が引き落とされる。カード会社にリスクがないため入会時の審査などが不要。VISAやJCBなどクレジットカードが使えるお見せであれば使用でき、見た目もクレジットカードと変わらないので違和感がない。

- 家族カード

- クレジットカードの契約者の家族なら使えるカード。夫がブラックリストに載っていても妻名義のクレジットカードが作れれば、家族カードが利用可。

- プリペイドカード

- 事前にカードに現金をチャージして使う。チャージした金額内であれば自由に使え、見た目にも違和感がない。

- ETCパーソナルカード

- 高速道路等有料道路の料金支払いに限定したETCカード。クレジット機能がなく事前に一定の金額を預託して使用する。

また住宅ローンを組む際は頭金の金額を上げることで、金融機関側に計画的な貯蓄ができると思わせ住宅ローンを通過できることがあります。しかしグループの金融機関で借り入れした実績がある場合は、いくら頭金を頑張って積み上げてもローンが通らない可能性がありますので注意しましょう。

Q6.登録された場合の注意点は?

事故情報として登録された場合は、「ブラックリストを解消します」といった詐欺に気を付けるのはもちろんですが、「ブラックリストでもクレジットカードが作れます」といった広告にも注意しましょう。このような情報は確証がないものばかりで、信じて申し込むと審査に落ちて新たに事故情報が追加で登録されるハメに。

さらに登録の解除まで時間がかかってしまいますので、このような宣伝文句には絶対にのらないようにしましょう。

また、たとえ所定の期間が経過して事故情報が消えたとしても、すぐに借金ができたりクレジットカードが作れるわけではありません。事故情報が消えた後でも、金融機関では過去の情報を独自に保管している場合があります。再び借金の申し込みをしても、昔延滞をした人だと判断されると審査に通らない可能性があります。

Q7.「社内ブラック」って何?

ブラックリストと似た意味で「社内ブラック」という言葉を聞いたことのある人がいるかもしれませんが、こちらは貸金業者や金融機関が自社で独自に作っているブラックリストのこと。かつて借金を延滞したり債務整理で減額させられた債務者の情報を社内でずっと持っていて、また申し込みがあった際に延滞など迷惑をかけられるのを未然に防いでいます。

社内ブラックのリストは貸金業者などが独自に作っているものなので、期限がきてもその情報が消えることがありませんし、自分がそのリストに載っているか確認することもできません。

他の消費者金融の審査は通るのに、その会社だけ審査で落とされるという時には社内ブラックに載っている可能性が高いと考え、無駄に申し込み履歴を残さないためにも、その会社への申し込みは避けた方がいいでしょう。

社内ブラックの情報は1社だけでなくそのグループ会社にも共有されます。例えば消費者金融のアイフルで社内ブラックが登録されれば、グループ会社のライフカードでもクレジットカードの申し込みができなくなります。ブラックリスト解除後のカードやローンの申し込みをする際には、相手先のグループ会社についても十分に調べておきましょう。

Q8.登録中も借金できる?

事故情報として登録されている期間中、どうしても借金の必要が出たときはどうしたらいいのでしょうか。インターネットでよく見る「ブラックリストでもお金を貸します」という業者は、間違いなく違法な闇金業者か違法すれすれの貸金業者です。

利息が法外に高かったり返済が滞ると厳しい取り立てにあい、借りたときは良くてもさらに借金が増えるだけです。間違ってもこのような業者からお金を借りないように気を付けましょう。

ちなみに個人間の借金なら問題になることはありません。知り合いや親戚などからお金を借りられますが、それでも借金するのは必要最低限にとどめ、毎月の収入で返済可能な金額までにしましょう。

どうしても緊急にお金が必要になったら、自治体役場で申し込める「緊急小口貸付制度」を利用してみては?申請が通れば10万円を限度に、無利子でお金が借りられます。詳しくはお住いの市区町村役場までご確認ください。

まとめ

何となく怖いイメージのある「ブラックリスト」の存在は、これから債務整理を使用と考えている方にとって大変気になります。しかし任意整理では5年、個人再生や自己破産でも5年~10年の期間が過ぎれば登録は抹消されます。

事故情報として登録されている期間中はローンが組めなかったり保証人になれない等の不都合がありますが、期間中はこちらで紹介した対処法を参考にしながら自分のこれまでの生活を見直す時間と考え、周囲の人の助けを借りながらつつましく生活するように努めましょう。

登録期間が過ぎたからとすぐに借金の申し込みはせず、まずは自分で自分の情報を開示請求で取り寄せて内容をチェックすることが必要です。無事に事故情報がなくなっても、「社内ブラック」によりかつて迷惑をかけた業者からは新たな借り入れが難しくなります。

再びブラックリストに載らないためには、多重申し込みとして再び事故情報に登録されないよう、業者選びに気を付けるのがポイントです。