- 「カードの支払いが3カ月分も滞ってしまった、この先どうすればいい?」

- 「支払いができずカードが止まったけど、このまま放置して大丈夫?」

クレジットカードの支払いの延滞は、数日程度であれば延滞解消後も再びカードが使えることが多く、督促連絡も丁寧です。そのためクレジットカードは延滞しても大丈夫と考えてしまいがち。延滞が長引いてカードが使えなくなったり、督促状が何通も届いたりしても放置する方もいます。

しかしカードの延滞をそのまま放置していると、信用情報に傷がつき他のカードやローンが利用できなくなります。3カ月連続で延滞をすると残高を一括で支払うよう請求される可能性が極めて高くなり、最終的には法的手段に移行することも。

今回は3カ月連続で支払ができない場合はどうすればいいのか、支払いできず放置するとどうなるのかについて解説していきます。3カ月分の延滞を解消したあとの注意点についても説明しています。

クレジットカードの遅延は何回までOK?

クレジットカードの支払いができないときに気になる事は「どれくらいなら延滞して差し支えないのか?」ということです。実際には一回の延滞であれば問題ないことが大半です。延滞に対する対応はカード会社や過去の取引状況によって変わりますので絶対にこうだとは言い切れませんが、目安としては以下のように考えましょう。

- 延滞1回

- 問題なしのケースが多い

- 延滞2回

- 信用情報がブラックになる場合がある

- 延滞3回

- 強制解約・残高一括請求の可能性が高い

1回であれば問題ないことが多い

クレジットの支払い日に引き落とし口座の残高が足りておらず、別の日に再引き落としになったという経験はないでしょうか?残高の確認忘れなどが原因でうっかり支払を延滞してしまう、ということは誰にでもあり得ることです。そのため1回の延滞は問題視されないことが大半です。

信用情報に影響はなくても、延滞をすると遅延損害金がかかりますので注意しましょう。遅延損害金とは延滞に対する賠償金のようなもの。延滞の翌日から一日ごとに加算されていきます。またカード会社によっては一度の延滞でも数週間放置をしているとブラックになる恐れがありますので、一回だからと油断せず早めに返済をすることが大切です。

遅延の記録は信用情報に残ることがある

契約情報を共有している信用機関は以下の3つ。金融機関やカード会社は以下のいずれか、もしくは複数に必ず加入しています。

| 名称 | 略称 | 加入している主な会社 |

|---|---|---|

| 株式会社シー・アイ・シー | CIC | クレジット会社、信販会社 |

| 日本信用情報機構 | JICC | 消費者金融会社 |

| 全国銀行個人信用情報センター | KSC | 銀行 |

クレジットカード会社の大半が加入しているCICには、異動情報だけでなく2年分の返済情報も記録されています。数日の延滞では異動情報は登録されませんが、返済が遅れたという記録が残る可能性はあります。これだけでブラックにはなりませんが、記録が消えるまで(2年間)はクレジットカードの増額申請が通りにくくなることが。

連続2回延滞はブラックになるリスク大

2回連続でカードの支払いを延滞すると、信用情報に異動情報が登録されるリスクが高まります。放置しているといつブラックになってもおかしくない状態です。信用情報機関において「延滞」の異動情報は、以下のように定義されています。

| KSC | 61日以上または3カ月以上 |

|---|---|

| CIC | 61日以上または3カ月以上 |

| JICC | 3カ月以上 |

KSCとCICでは61日以上が延滞であると明示されています。支払日の翌日を延滞1日目と考えて数えた場合、2回目の返済日は延滞から30日程度。延滞61日以上に満たないので2回の延滞はブラックにならないと考える方もいるかもしれません。

しかし実際に信用情報に異動情報を登録するのは金融会社です。何日以上延滞をするとブラックになるかについてはカード会社ごとに規定が異なるので明言はできません。

早い会社の場合は延滞30日程度、つまり1回目の支払いを延滞し2回目の期日が来る辺りでブラックになります。それ以外の会社でも60日程度の延滞、3回目の返済日前後にはブラックになるケースが大半です。

連続3回の延滞は危険

連続で3回延滞をした場合は信用情報はほぼ確実にブラックになっているため、他のクレジットカードやローンも使えなくなり、審査にも通らなくなっているはずです。カードが使えないだけでなく強制解約になる恐れが。残高を一括請求され、法的措置を取られる可能性もあるため非常に危険です。

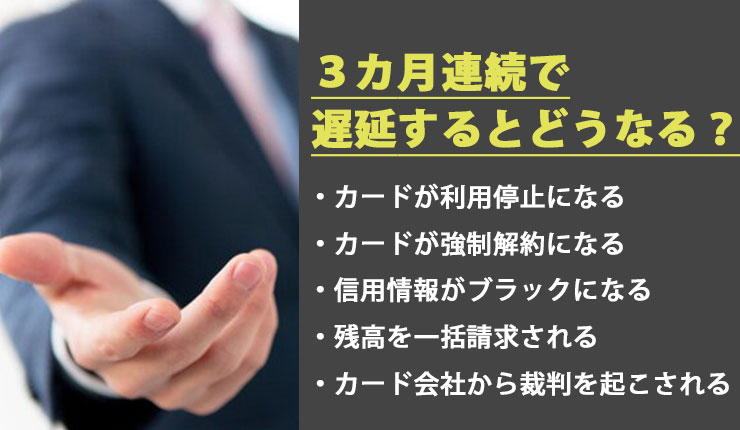

3カ月連続で遅延するとどうなる?

3カ月連続で延滞すると信用情報がブラックになりカードが強制解約させられるだけでなく、最終的には裁判にまで発展することになります。3回以上延滞したときの危険性やデメリットについて順序を追いながらさらに詳しく解説をしていきます。

カードが利用停止になる

クレジットカードの支払いが遅れると早くて翌日からカードが使えなくなります。同じクレジットカード会社のカードを複数枚所持している場合、家族カードを発行している場合はそれら全てが利用停止の対象になります。

2カ月分以上の支払いを延滞している場合は延滞している分を全て完了しないとカードは再開しません。延滞の日数が長かった場合や今までに何度も延滞をしていた場合、延滞分を支払ってもしばらくの間カードが使えないこともあります。

カードが強制解約になる

クレジットカードの支払を延滞するとカード会社から強制的に解約をさせられる、いわゆる強制解約になる可能性が。強制解約についてはどのカード会社でも会員規約に会員資格の喪失というような文言で明示しており、その理由の一つとして延滞が含まれています。

第39条 (退会および会員資格の喪失等)

4.会員は、次のいずれかに該当する場合、(1)、(5)においては当然に、(2)においては相当期間を定めた当社からの通知、催告後に是正されない場合、(3)、(4)、(6)、(7)、(8)においては当社が会員資格の喪失の通知をしたときに、会員資格を喪失します。

(中略)

(2)本会員が約定支払額を 約定支払日に支払わなかったとき、その他会員が本規約に違反したとき。

引用元:JCB会員規約

どのクレジット会社も、規約上では一回の延滞で強制解約ができることになっています。本当に強制解約になる基準はカード会社ごとにマニュアルやルールが定められているため、何回以上の延滞で強制解約になるかは明言できません。

実際には2回~3回の延滞で強制解約になるカード会社が多いですが、過去に何度も延滞を繰り返している、他社のカードでも延滞をしている等、取引状況に問題がある場合は1回の延滞で解約になることもあります。

強制解約になった場合は家族カードやETCカードなどの付帯カードも同時に解約となります。当然今までの支払いについて免除がされるわけではなく、支払の義務は解約後も残り続けます。

信用情報がブラックになる

先述の通り2回目の延滞から信用情報がブラックになるリスクが高くなっていき、延滞が3カ月になる頃にはほぼ確実にブラックになっています。信用情報がブラックになると新しくローンが組めないだけでなく、他社のクレジットカードが利用停止もしくは強制解約になることも。

カード会社は定期的に利用可能額を見直す途上与信を行っており、途上与信の際には必ず信用情報を確認しています。そこで信用情報がブラックになっていることが分かると、自社カードも延滞される恐れがあるとみなし強制解約の措置を取ることが。

第39条 退会および会員資格の喪失等

(4)会員の信用状態に重大な変化が生じたとき、または換金目的によるショッピング利用等会員によるカードの利用状況が適当でないと当社が判断したとき。

引用元:JCB会員規約

カードの返済ができず「他のカードが使えるから大丈夫」という軽い気持ちで支払いを先延ばしにしていると、取り返しがつかないことになる恐れがあるので注意してください。

残高を一括請求される

延滞が2カ月を超えると、本来なら分割払いに設定しているはずの残高を全て一括で支払うよう請求される恐れがあります。

私たちが大きな買い物をした時やローンを組んだ時に分割で支払いができる権利のことを期限の利益と呼びます。しかし長期延滞等が原因で期限の利益を失うと、残高を一括で支払わなくてはいけなくなります。このことは期限の利益の喪失と呼ばれ、カード会社の規約には必ず記載がある条項です。

第38条(期限の利益の喪失) 1.本会員は、次のいずれかに該当する場合、(1)においては相当期間を定めた当社からの催告後に是正されな い場合、(2)、(3)または(4)においては何らの通知、催告を受けることなく当然に、(5)、(6)または(7)においては当社の請求により、当社 に対する一切の債務について期限の利益を喪失し、残債務全額を直ちに支払うものとします。

(1)約定支払額を約定支払日に支払わなかったとき。

引用元:JCB会員規約

期限の利益を喪失するとカード会社から「期限の利益の喪失通知および催告書」等の名目で郵便で通知が届きます。通知の形式は「督促状」「訴訟予告通知」など会社によって異なりますが、内容はいずれも同じです。文書には必ず以下の2点が記載されています。

- 残高を一括で返済してほしい旨

- 期日までに返済がない場合は法的手段をとる旨

カード会社から一括請求された時の対処法

一括で支払いができない場合はカード会社に連絡することで分割払いに応じてもらえる可能性がありますが、必ずしも交渉に応じてくれるとは限りません。大手のカード会社はそもそも個人からの交渉を受け付けておらず、弁護士や認定司法書士などの専門家を通した交渉をするよう伝えてくることが大半です。

もし分割払いに応じてくれたとしても数回~12回(1年)程度の分割にしか応じてもらえないことが多いです。そして返済ができていない分、利息だけでなく遅延損害金が加算され続けていることを忘れてはいけません。個人での交渉では減額に応じてもらえないため、請求された金額を全て支払うことになります。

カード会社に一括請求を受けた場合、弁護士や認定司法書士に減額と分割払いの交渉を依頼することをお勧めします。

お住まいの地域で、借金問題に詳しい弁護士を見つける>>

カード会社から裁判を起こされる

上記の督促を無視していると裁判所から支払督促もしくは訴状が届きます。いずれも特別送達という特別な郵便で配達されるため、誰にでもすぐに「普通の郵便と違う」と分かります。裁判所からの郵便を無視していると最終的には財産の差し押さえ(強制執行)に至ります。

差し押さえの対象となる財産は以下の3つ。

給与は全額差し押さえになるわけではなく、以下のように金額が決められています。

- 手取り月収が44万以下の場合…4分の1まで

- 44万を超えている場合…33万円を超えた金額分

そこまで大きな金額ではないという印象を抱く方も多いかもしれませんが、差し押さえの際には裁判所から勤務先に直接連絡が入りますので、カードの支払いを返済せずに放置していたことが会社に確実にバレます。

裁判所から特別送達が届いた時の対処法

裁判所から特別送達が届くと誰でも戸惑うはずです。しかし正しく対処しないと強制執行に移りますので、中身を確認し適切に対処しなくてはいけません。カード会社がとる法的措置には支払督促と訴訟の2種類があります。

支払督促が届いた時

支払督促とは裁判所が行う督促のこと。訴訟よりも手数料が低く手続きが簡単ですので、延滞・未払いの法的措置の場合はこちらを利用する金融機関が多いです。支払督促が届いた時の対処法は以下のいずれかです。

- 2週間以内に一括で支払いをする

- 同封されている異議申立書を記入し異議申し立てをする

一括で支払いをするのが難しい場合、異議申立書を記入して分割払いや減額ができるか交渉を行うことになります。しかし異議申し立てを行った場合、自動的に裁判での訴訟手続きへと移行することに要注意。裁判を行うことになった場合、答弁書などの書類を作成したり、平日に裁判所に出廷したりなどの手間がかかることになります。

どうしても裁判を避けたい場合はカード会社に交渉を行うことで分割払いや減額に応じてくれるケースがあります。しかし先の項目でも解説をした通り個人からの交渉は受け付けていない会社が多いですので、確実に交渉をしたいのであれば専門家へ相談をしましょう。

訴状が届いたとき

訴状には裁判所で行われる口頭弁論の日時が記載されており、訴訟内容について認否を確認する答弁書が同封されています。答弁書を提出しないまま口頭弁論を欠席すると自動的に敗訴になり、財産の差し押さえが実行されるため、まずは期日までに答弁書を提出する必要があります。

訴訟を起こされた時の対応は認定司法書士や弁護士に依頼ができますが、弁護士であれば代理権があるため裁判所に出廷してもらうことも可能です。

3カ月連続で支払が遅れそうになったときの対処法

3カ月連続で延滞を行うと信用情報がブラックになったりカードが強制解約になったりするだけでなく、いつ法的措置を取られてもおかしくない状態になるため極めて危険です。

延滞を繰り返してしまいそうな場合はあらかじめカード会社に連絡を行い返済の意思があることを伝えましょう。しばらく返済ができそうにない場合、残高が膨れ上がりどうしようもない場合は債務整理を検討することをお勧めします。

カード会社に連絡する

支払ができないからといって督促を無視し続けていると支払の意思が全くないとみなされ、早い段階で信用情報がブラックになり、カードの強制解約や残高の一括請求、そして法的手段へと移行する恐れがあります。

どれくらい延滞をするとブラックになるか、法的措置を取るかはカード会社によって決まっているので一概には言えませんが、いずれにせよ決定権は人間にあります。あらかじめ連絡を行い支払の意志があることを伝えておくことで、ブラックや強制解約、法的措置を待ってもらえる可能性があります。

リボ払い・他社借入は避ける

クレジットカードの返済ができないとき、リボ払いに変更をすることで期日を伸ばすことができます。またネット上では消費者金融で借入を行い返済することを勧めている方も。そうすることで確かにクレジットカードの延滞は解消できます。

しかし返済の根本的な解決にはなりません。リボ払いや消費者金融はいずれも利息が安いとは言えず、借金を増やすリスクが高いため避けるようにしてください。

リボ払いが危険と言われる理由

リボ払いは危険と言われているのを聞いたことがある方も多いと思います。リボ払いは残高に対する返済金額がごく低く設定されていることが特徴。さらに返済中は残高に年15.0%~18.0%の手数料(利息)が加算され続けるため、なかなか返済が終わりません。

早く返済を終わらせるためには前倒しで返済をしていく必要があるのですが、返済の申請から実際の引き落としまで日数がかかる会社が大半であり返済金額の管理がしにくいこともデメリット。

リボ払いの危険性については、以下のページにさらに詳しくまとめていますので併せてお読みください。

リボ払いが終わらない!リボ払いの借金を完済する方法と返済のコツ

他社借入で返済することのリスク

他社からお金を借りて返済をすると延滞をしなくて済みます。しかし新しく借り入れをした分については利息を上乗せして返済をしなくてはいけませんので、結果として借金が増えることになります。

例えば100万円を借りて15.0%の利息を加えて返済しなくてはいけない場合、

借金が自動的に15万円増えることになります。この金額をまた別の借金で返済することになった場合、利息分が元金としてどんどん上乗せされていき、借金が雪だるま式に増えていくことに。

またカードの支払が終わると利用可能額に余裕ができます。本来なら借金の総額は変わっていないにも関わらず無意識のうちに借金が減った気持ちになり、カードを使いすぎてしまうという人も実際にいます。他社借入で切り抜けようとするのではなく、借金そのものを減らそうとする努力が必要です。

債務整理を検討する

繰り返しになりますが、3カ月連続でクレジットカードの延滞をするといつ法的措置に移行してもおかしくない状態になります。同居している家族がいる場合は裁判所から特別送達が届くことで借金の存在がバレる、もしくは訴訟を起こされるようなことをしたのかと不審に思われるはずです。

しかし3カ月分の残高を一括で支払うことは現実的に困難でしょう。カード会社に分割交渉を行おうとしても、相手が大手カード会社の場合はそもそも個人からの交渉を受け付けていないことが多いのが現状。一括での支払い、法的措置を避けるためには債務整理を強くお勧めします。

任意整理

債務整理の一つの手段である任意整理は、弁護士に依頼をしてカード会社と借金の減額・分割払いの交渉を行ってもらう手続きのことです。

延滞中は利息に加えて遅延損害金が一日ごとに加算され続けていくため、残高が膨大な金額になります。しかし任意整理をすることで利息分を大幅にカットでき、毎月の支払金額を再設定することができます。

任意整理は会社ごとに行えるため、他のローンは今まで通り返済できる方、住宅ローンや自動車ローンを組んでいる方でも問題なく手続きができます。一括での支払いができなくても分割払いであれば問題がなさそうな方、減額すれば支払ができそうな方は任意整理を検討しましょう。

任意整理についてもっと知りたい方、メリットだけでなくデメリットも知りたい方は以下の記事もぜひお読みください。

任意整理のメリット・デメリット|整理後の生活への影響を最小限にする方法とは?

個人再生

任意整理で減額ができるのはあくまでも利息部分です。元金部分の返済も難しい場合、他にも借金があり行き詰まっている場合は個人再生も検討しましょう。

個人再生は裁判所に借金が返済できない旨を申し立て、民事再生法に基づいて再生計画を立てて借金を5分の1に減額する手続きのこと。減額した借金は3年~5年間で支払うことになります。自己破産とは違い住宅を手放さず手続きをできることがメリットです。

任意整理と同様に手続き後も返済が続くため、全く収入がない方には難しい手続きです。また任意整理よりも手続きの期間や手間がかかることにも注意。個人再生についてのメリットやデメリット、任意整理との違いなど、詳しいことは以下のページにまとめています。

個人再生のメリット・デメリットを徹底分析!注意点・利用条件・他の債務整理との違いは?

自己破産

自己破産は裁判所に申し立てを行い、財産の大半を手放す代わりに借金を全て免責してもらう手続きのこと。返済がこの先できそうにない場合、他にも借金があり金額が大きい場合は自己破産も視野に入れましょう。自己破産のデメリットや手続き方法については以下のページをお読みください。

自己破産のデメリットを状況別に解説!誤解や嘘を解決して最適な選択へ

3カ月分の延滞が解消した後の注意点

3カ月連続で延滞をしていた場合、延滞したカードは強制解約になっている、もしくは利用可能額が0円になっているケースが大半でしょう。クレジットカードがないのは不便ですので新しいカードの発行を検討するはずです。しかし長く延滞した方がカードを発行する際にはいくつか注意しなくてはいけない点があります。

まず自分の信用情報がブラックになっているかを確認すること。カードを申し込む際には延滞をした会社とは無関係のカード会社を選ぶことです。やみくもに何社にも申込を行うとそれが原因で審査落ちすることがありますので、審査に落ちたら期間をおいて申込をしましょう。

信用情報を照会する

1カ月~2カ月以上延滞をした場合は信用情報がブラックになっている、つまり異動情報が登録されている可能性が高いです。ブラックになっていても本人に一切連絡はありません。

異動情報がある場合はいくら申込をしても審査に通りません。また異動情報が原因でカードやローンの審査に落ちても原因を教えてもらうことはできません。そのためまずは自分の信用情報がブラックになっていないかを確認しましょう。信用情報は各信用情報機関で照会が可能です。

審査情報の確認方法については以下の記事でまとめています。ブラックについてさらに知りたい方もぜひお読みください。

債務整理するとブラックリストにのる?気になる「ブラックリスト」についてすべてお答えします!

延滞した会社とは別の金融機関を利用する

信用情報がブラックになっていなくても、延滞したカード会社の顧客情報には「長期延滞をした」という記録が残っています。そのためもう一度契約をしようとしても断られてしまいます。いわゆる社内ブラックと呼ばれる状態です。

社内ブラックは信用情報のブラックとは違い年月の経過で消えるものではなく半永久的に残ります。また社内ブラック情報はグループ会社で共有しているため、違うカードでも同じグループ・系列であれば審査には絶対に通りません。新しくカードを作りたいのであれば、延滞したカード会社とは全く関係のない会社に申込をするようにしてください。

審査に落ちたら期間を開ける

カードを早く作りたい気持ちから短期間で何回も申込をする人がいますが、短い期間に何度も申込をしたことだけが原因で審査に落ちることがあります。いわゆる申込ブラックと呼ばれるものです。

クレジットカードやローンを申し込むと、会社側はその会員の信用情報を確認します。そうすると審査の結果に関わらず「申込をした」という照会記録が信用情報に残ります。照会記録が残る期間は以下の通り。

| KSC | 照会から1年を超えない期間 |

|---|---|

| CIC | 照会日より6カ月間 |

| JICC | 照会日より6カ月以内 |

短期間で何回も借金の申込をした人を見て、金融機関側はよい印象を抱きません。「余程お金に困っているのだろうか」「カードの不正利用が目的なのではないか」等と思われ、審査に通らなくなります。目安としては1カ月に3回以上申込をすると申込ブラックになります。

信用情報の照会をしたという情報は6カ月~1年は消えませんので、申込をしすぎて申込ブラックになった場合は情報が消えるまで待たなくてはいけません。カードが作れる時期を先延ばしにしないためにも、やみくもに申込をするのはやめましょう。

まとめ

クレジットカードの延滞は1回であれば問題にならないことが大半ですが、延滞2カ月あたりから信用情報がブラックになる、カードが強制解約になる等の影響が出始め、残高の一括請求をされる可能性も高くなっていきます。

3カ月連続で延滞をするといつ残高の一括請求をされても不思議ではない状態となり、法的措置に移行する可能性も極めて高くなります。法的措置をとられた場合は裁判所から特別送達が届き、それさえも無視すると財産を差し押さえされることになります。

3カ月連続で延滞しそうな場合はまずカード会社に連絡をし、返済の意思があることを伝えましょう。もう返済ができないという場合は債務整理を検討することを強くお勧めします。債務整理を行うことで積み重なった利息や遅延損害分をカットし、支払い計画を立て直すことができます。