- 「リボ払いの借金に過払い金はある?」

- 「過払い金の請求方法が知りたい」

リボ払いの借金は利息が高額になりがちなので、過払い金請求をすればたくさんのお金が戻ってくるのでは?と考えている人がいるかもしれません。では実際にリボ払いの借金すべてに過払い金は発生するのでしょうか?こちらの記事では、リボ払いの借金に過払い金が発生する条件や具体的なクレジットカード会社について詳しく解説。

リボ払いで過払い金が発生する可能性が高い場合でも、過払い金を請求するメリットやデメリットがあります。また注意点を把握していないと、損をしてしまう可能性も。リボ払いの過払い金について、しっかりと知識を身に着け、ベストな選択を心がけましょう。

リボ払いの借金に過払い金は発生する?

では一番気になる「リボ払いで過払い金は発生するのか」という疑問についてお答えしていきます。

過払い金とは

リボ払いで過払い金が発生するか否かを解説する前に、まずは過払い金が発生する仕組みについて簡単に説明していきます。

過払い金は払い過ぎた利息のこと

過払い金とは、消費者金融やカード会社などの貸金業者に支払い過ぎた利息のことを指します。過払い金が発生していることが分かった場合は、過去もしくは現在取引している貸金業者に対して、「過払い金返還請求」をして、過払い金の全部または一部を返金してもらったり、残っている借金を減額できる可能性があります。

過払い金が発生する仕組み

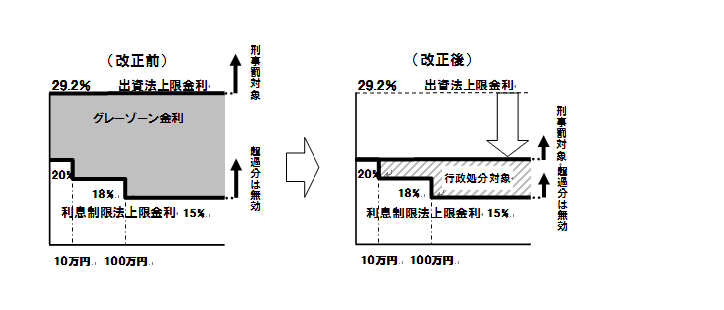

現在、貸金業者が顧客にお金を貸し出すときの金利の上限は「利息制限法」という法律により、借入金額に応じて15%・18%・20%と決まっています。しかし2010年6月以前、貸金業者の多くが利息制限法の上限金利を超えた利息を取っていました。そして金利の上限を定めているもう一つの法律「出資の受入れ、預り金及び金利等の取締りに関する法律(出資法)」の上限金利が29.2%となっていました。

一定の条件を満たす場合に限り年利29.2%の利息の支払いを可能とする「みなし弁済」という規定があり、これを超えない限り刑事罰が科されなかったからです。利息制限法の上限金利以上、出資法の上限金利以下の部分を「グレーゾーン金利」といいます。

出典:貸金業法のキホン|金融庁

しかし2006年に最高裁判所が、利息制限法の上限金利を超えるグレーゾーン金利の支払いは無効との判決を下しました。つまり、グレーゾーン金利部分で支払った分は返せということです。その判決を受けて法改正が進められ、2010年の貸金業法改正によりグレーゾーン金利は撤廃されました。

対応が早い業者は、最高裁判決が出た直後にグレーゾーン金利による貸し付けを止めていましたが、法改正された2010年6月18日ギリギリまで、グレーゾーン金利で貸し付けていた業者もいます。そのため、いつどの業者を利用していたかによっても、過払い金が発生しているかどうかが変わってきます。

ショッピングのリボ払いでは発生しない

リボ払いといえば、お店で買い物をして代金をクレジットカードで支払うときに、その支払い方法の一つとして認識している方が多いかもしれません。しかしショッピングのリボ払いには過払い金が発生しません。

というのもショッピングのリボ払いの場合、元金にプラスして支払っているのは利息ではなく「手数料」だからです。手数料が発生するのは、カード会社が一時的に立て替え払いをしたということで、その分割手数料という扱いになります。

そしてショッピングのリボ払いの手数料を規制しているのは、先に出た利息制限法ではなく、「割賦販売法」という法律です。つまり利息制限法の上限金利を超えて支払ったことで発生する過払い金は、ショッピングのリボ払いには発生しないという訳です。

リボ払いの借金100万円を返済できるかについては、こちらの記事を参考にしてください。

「リボ払いの借金100万は返済できる?返済シミュレーション&返済できないときの対処法を徹底解説」

キャッシングのリボ払いなら可能性がある

ショッピングのリボ払いで過払い金が発生しないものの、キャッシングのリボ払いなら過払い金が発生している可能性があります。クレジットカードには現金を借りられるキャッシング機能が付いていることがほとんど。返済方法の一つとしてリボ払いがあるカードなら、過去に返済した利息を取り戻せる可能性があります。

とくにリボ払いは返済期間が長期化しがちで、返済総額も大きくなりがちです。少なくとも2010年6月以前にキャッシングしてリボ払いで返済している場合には、過払い金が発生しているかもしれません。

過払い金対象となる可能性が高い借金

では実際にどのようなリボ払いの借金が、過払い金返還請求対象となる可能性が高いのでしょうか。これらの条件すべてに当てはまっている場合、過払い金が受け取れたり、今ある借金の返済と相殺できる場合があります。

リボ払いを開始したのが2007年以前

リボ払いを開始したのが2007年以前なら、過払い金の対象となる可能性が高いです。上で説明した通り、2010年6月の法改正以降は、原則すべての貸金業者がグレーゾーン金利での貸し付けを取りやめています。しかし大手のカード会社では、それより以前に金利を下げていました。

中には2006年1月の最高裁判決が出る前に金利を下げている業者もいて、過払い金発生の可能性があるリボ払いの開始時期は、2005年~2010年と幅があるのが実情です。とはいえ、ほとんどの貸金業者が2007年~2008年の間に金利を下げています。一つの目安として、リボ払い開始時期が2007年以前なら過払い金返還請求ができる可能性が高いと考えましょう。

完済(借入)してから10年以内

二つ目の条件は、「最後に返済もしくは借入してから10年以内」です。過払い金を請求する権利(過払い金返還請求)には時効があり、最後に返済(完済)や借入した日から10年以上経過していると、過払い金返還請求権が時効を迎え、請求できなくなってしまうからです(改正民法第166条)。

尚、最終借入日を判断する場合、短期間で2度目の借入を行っていれば、新しい方の借入日が時効の起算日として有効になる可能性があります。また民法改正に伴って、2020年4月1日以降に完済した場合、最後に取引した日から10年、もしくは過払い金返還請求できることを知った日から5年が時効となるので気を付けましょう。

カード会社が現存している

過払い金の返還を請求するには、カード会社が現存していなければなりません。対象のカード会社がすでに倒産してしまっているようなケースでは、過払い金を請求する先がないため取り戻せる可能性は極めて低いでしょう。

金利が利息制限法以上

リボ払いの金利が利息制限法以上であることが、過払い金発生の条件となります。利息制限法では借入額に応じて、上限金利を次のように定めています。

- 10万円未満…20%

- 10万円~100万円…18%

- 100万円以上…20%

上記の利息制限法の上限金利以上、出資法の上限金利である年利29.2%以下のグレーゾーン金利での貸し付けが、過払い金となる最低条件です。

過払い金が発生している可能性が高いクレジットカード会社

こちらでは、グレーゾーン金利を設定していた主なクレジットカード会社を紹介していきます。カードの種類によって対象金利や対象時期が変わってきます。自分が利用していたクレジットカードがないかチェックしてみましょう。

| カード会社 | クレジットカードの種類 | 対象金利 | 対象時期 |

|---|---|---|---|

| 三井住友カード | 三井住友VISAカード | 28%前後 | 2005年以前 |

| イオンクレジットサービス | イオンカード | 29%前後 | 2007年3月10日以前 |

| エポスカード ゼロファースト |

マイルカード エムワンカード |

27%前後 | 2007年以前 |

| 三菱UFJニコス(旧日本信販) | NICOSカード UFJカード DCカード |

19~29% | 2007年以前 |

| クレディセゾン | セゾンカード UCカード |

24~29% | 2007年7月13日(UCカードは6/10)以前 |

| オリエントコーポレーション | オリコカード クレストカード アメニティカード オートウェーブカードなど |

27%前後 | 2007年3月31日以前 |

| アプラス | 新生アプラス

新生VISA TSUTAYA Tカードプラスなど |

21~29% | 2007年以前 |

| ポケットカード

マイカルカード |

P-oneカード

MYCALカード |

26%前後 | 2007年以前 |

| セディナ | OMCカード

CFカード コスモ・ザ・カードなど |

28%前後 | 2007年3月以前 |

| ユニーグループ | USCカード

ユニーカード |

27%前後 | 2010年6月10日以前 |

| ワイジェイカード・旧楽天KC・国内信販 | KCカード | 29%前後 | 2007年以前 |

上記の他にも、会社が吸収合併されて社名が変わったカード会社があります。

- 日本信販→三菱UFJニコス

- ゼロファースト→エポスカード

- 武富士→日本保証

このようなカード会社を利用していた方は、過払い金請求できる可能性があります。

過払い金の計算方法

過払い金が発生していると分かった場合、いくら過払い金が請求できるか気になる方は多いと思います。こちらでは、完済済み・返済途中それぞれの借金について、過払い金の計算方法を紹介していきましょう。前提として、利息の計算方法は元本×金利÷365(日)÷利用日数で計算します。

完済済みの借金

100万円キャッシングしてリボ払いで年利25%で借りていた場合、5年後に完済したときの利息は、

100万円×25%÷365×1825=125万円です。

これを年利15%で計算し直すと、利息は以下の通りです。

100万円×15%÷365×1825=75万円

年利25%で借りたときの125万円から差し引いた50万円が、発生している過払い金という計算になります。

ただし完済する前に利息が切り替わっていた場合は、過払い金の金額も変わります。そのような場合は変更された時期に応じて計算が変わるので注意しましょう。

返済途中の借金

返済途中の借金の場合、計算方法が少し複雑になります。まずはグレーゾーン金利のときの1年間の利息と、現行法での上限金利の利息を計算します。このとき、1年が経過した時点で全額返済したものとして計算してください。例えば100万円を金利25%で借りると、1年間の利息はこちらの計算式で算出できます。

100万円×25%÷365×365=25万円

そして現行法での年利15%で計算すると、

100万円×15%÷365×365=15万円

1年間の過払い金は25万円-15万円=10万円発生していることになります。それを完済した後に再び100万円借りて、また1年後に完済した場合はプラス10万円の過払い金が発生。それを5年分繰り返すと、10万円×5年=50万円の過払い金となり、1年目の過払い金を加えて合計60万円の過払い金が発生していることになります。

そこから現在借入している借金の金額を差し引きます。例えば現在20万円の借入があるとすると、過払い金の60万円から差し引くので、現時点での過払い金は60万円-20万円=40万円となります。

リボ払いの過払い金を請求するメリット・デメリット

リボ払いの過払い金を請求する場合、メリットとデメリットの両方があります。メリットとデメリットをよく理解し、過払い金を請求すべきか決めましょう。

過払い金請求のメリット

リボ払いの過払い金を請求するメリットはこちらです。

他の借金よりも高額になりやすい

リボ払いの過払い金は、他の借金の過払い金よりも高額になりやすい傾向があります。というのもリボ払いの返済期間は長期化しやすいという理由から。リボ払いの中でも特に返済が長期化しやすいのが「低額返済方式」という種類です。

この方式だと、利用残高がいくらであっても毎月ほぼ一定の金額を返済していくことになります。完済しないうちに新たに借入すると、利用金額が大きくなりがち。利用金額が大きくなるに従い、返済額に占める利息の割合が大きくなり、元本がなかなか減らず、返済が長期化しやすい傾向に。結果的に過払い金も増えていくということになります。

残っている返済と相殺できる

リボ払いの借金が残っていると、リボ払いの過払い金を請求した場合、これまでの返済分のうち上限金利を超える利息を支払っていた分が残っていた利息と相殺できます。返済が続いているケースでは、借金の残額が減額できるでしょう。減額してもなお過払い金が残っているときには、差額が返還されます。

ブラックリストに載らない

すでに完済している借金や、返済途中でも過払い金と相殺して完済となる場合には、過払い金返還請求してもブラックリストに掲載されません。ブラックリストとは、個人信用情報機関にある個人の金融取引に関する個人情報に事故情報として登録されることです。

過払い金と相殺してもなお借金が残った場合は、債務整理の手続きの一つ「任意整理」としてブラックリストに載る可能性が高いでしょう。

過払い金請求のデメリット

リボ払いの借金を過払い金返還請求すると、次のようなデメリットが生じる可能性があります。

ブラックリストに載る可能性がある

リボ払いに限らず過払い金返還請求に共通したデメリットとして、ブラックリストに載る可能性があるという点が挙げられます。上で説明した通り、現在返済中の借金を過払い金返還請求して、相殺してもなお借金が残ってしまったときです。

ブラックリストに載ると、新規でクレジットカードが作成でない、ローンを組めない、分割払いが利用できないなどの支障が生じます。完済済みの借金の過払い金を請求するときは問題ありませんが、現在返済中のリボ払いの過払い金を請求するときには、注意が必要です。

通常過払い金を請求する前に、利息を計算し直す「引き直し計算」をするのですが、引き直し計算の結果借金が残らないケースでも、請求先のカード会社によっては、一時的に事故情報として登録する場合があります。

借金が残らないとなれば事故情報は削除されるのですが、近いうちにローンを組んで車を買おうと思っているなどの事情がある方は、借金を完済したうえで過払い金を請求するなどの対処が必要です。

ブラックリストの消し方や確認方法については、こちらの記事を参考にしましょう。

「ブラックリストはいつ消える?消し方は?個人信用情報をきれいにする方法」

社内ブラックに載る

過払い金を請求すると、社内ブラックに載る可能性があります。社内ブラックとは、カード会社が独自で保有している社内記録のこと。信用情報機関に登録される事故情報は、5年~10年で記録が消去されますが、社内ブラックに登録された過払い金を請求したという事実は、半永久的に残り続けます。

社内ブラックに情報が登録されると、以降は請求先のカード会社やそのグループ会社のローンやクレジットカードが利用できなくなる可能性が高いでしょう。また現在利用しているクレジットカードも、過払い金請求で解約になるため、キャッシングだけでなくショッピングでも利用できなくなります。

手間や費用がかかる

過払い金請求には、それなりの手間や費用がかかります。専門家に依頼した場合、手間はそれほどかからないものの、カード会社1件当たり2万~5万ほどの費用が発生します。また事務所によっては成功報酬として、取り戻せた過払い金のうち数%を費用とすることも。

個人で過払い金請求をすることも可能です。この場合、費用は実費のみで済みますが、多くの時間や手間がかかります。カード会社との交渉も必須で、法律に関する知識や交渉術も不可欠なため、弁護士などの専門家に依頼するのが無難でしょう。

過払い金がない・あっても請求できない4つのケース

そもそも過払い金が発生していない、発生していても請求できないケースがあります。

完済してから10年以上経過している

取引してから10年以上経過している場合、過払い金が発生していたとしても請求できません。上で紹介した通り、過払い金返還請求権の消滅時効が成立しているからです。取引日は借り入れや完済した日のことを言いますが、長期間滞納していたケースを除き、一般的には完済した日が最後の取引日となります。

過払い金を受け取るには、利用者が自分で過払い金の有無を調査し、こちらから貸金業者に請求しなければなりません。貸金業者の方から「過払い金があるので返金します」と案内されることはありません。

昔のことで完済した日がいつだったか覚えていないという方は、貸金業者から「取引履歴」を取り寄せれば確認することができます。何年前か正確に分からなくても、完済してから随分時間が経ったなと思った人は、早めに調べてみることをおすすめします。

クレジットカード会社が倒産している

クレジットカードがすでに倒産してしまっていると、過払い金が発生していても請求することができません。会社が吸収合併されている場合は、合併先の会社に請求すれば過払い金が受け取れる可能性がありますが、請求先の会社がすでに倒産しているような状況では、請求のしようがなくなってしまいます。

こちらはすでに倒産しているクレジットカード会社の一例です。

- SFコーポレーション(三和ファイナンス)

- アエル(日立信販・ワールドファイナンス・ナイス)

- 丸和商事(ニコニコクレジット)

- 栄光

- 新洋信販

- クラヴィス など

まだ倒産していないカード会社でも、会社の財政状況によっては、支払を渋る場合。回収できる過払い金の金額を少しでも増やすには、なるべく早めの手続きをおすすめします。

すでに任意整理をしている

借金の支払いができなくなり、すでに任意整理をしている方は過払い金の請求が難しいでしょう。任意整理とは債権者と直接交渉し、合意した内容で完済を目指す手続き。交渉がまとまると示談書を交わしているはずなので、その内容次第で過払い金が請求できないという訳です。

内容次第では、裁判で過払い金を請求していくことになります。

銀行カードローン

銀行カードローンの場合、そもそも過払い金が発生していない可能性が高いでしょう。銀行では消費者金融やクレジットカード会社とは違い、2010年に貸金業法が改正される以前から、利息制限法の上限金利の範囲内で貸し付けしているため。

ただし銀行カードローンと銀行系消費者金融、銀行系クレジットカード会社は別物です。銀行系であっても過払い金が発生している可能性があります。まずは取引履歴を取り寄せて、いくらの金利を支払っていたか確認してみましょう。

リボ払いを過払い金請求する手順

過払い金請求を自分でしたいと考えている人もいるでしょう。こちらでは過払い金返還請求する手順を紹介していきます。

現在の借金の状況を把握する

まずは実際の手続きに入る前に、過払い金がいくらありそうか、現在の借金がいくら残っているかを確認してからにしましょう。請求先のカード会社に借金が残った状態で過払い金の請求をしてしまうと、任意整理として事故情報が登録される恐れがあるからです。

カード会社に取引履歴を請求

過払い金の金額を正確に計算するため、カード会社に「取引履歴」を請求して取り寄せます。取引履歴には、そのカード会社でのこれまでの借入や返済の記録がすべて載っています。取引履歴の請求方法はカード会社によって異なりますが、窓口・電話・ファックス・インターネットなど複数あります。

「取引履歴を請求すると事故情報になるのでは?」と心配される方がいるかもしれませんが、取引履歴を取り寄せただけで事故情報に登録されることはありません。安心して取り寄せてください。

引き直し計算

取引のあったカード会社から取引履歴が届いたら、引き直し計算をします。引き直し計算とは現在の利息制限法に基づいた利率に直して、利息の計算をし直すことです。引き直し計算は、ネット上の計算ツールなどを利用すれば自分でも計算可能ですが、リボ払いだと引き直し計算の方法が変わってきます。

引き直し計算のタイミングで、いつ完済したかも一緒にチェックしましょう。消滅時効が到来していないかも、過払い金を請求できるかどうかのポイントです。

過払い金返還請求書を送付

いくら過払い金があるかが分かったら、カード会社宛てに「過払い金返還請求書」を送付します。子の請求書は必ず内容証明郵便で送ってください。内容証明郵便とは、いつ・誰が・誰に・どのような内容の文書を送ったか、郵便局が証明してくれる郵便のこと。内容証明郵便で送ることで、「届いていない」などの言い逃れができなくなります。

カード会社と交渉

過払い金返還請求書を送った後は、カード会社の担当者との交渉が始まります。任意の交渉では、こちらが提示した金額通りに支払ってくれるとは限りません。おおよそ請求額の8割が相場とされ、双方が納得し和解に至れば合意書を取り交わします。

弁護士などの専門家に依頼しない場合は、自分一人で交渉する必要があります。専門家以外との交渉になると、カード会社の方でも過払い金の支払いを渋る恐れがあります。結果的に返還できる過払い金が少なくなる可能性があることを覚えておきましょう。

必要に応じて裁判を起こす

任意の交渉で過払い金の支払いに応じない場合は、裁判を起こす必要があるでしょう。裁判を起こした場合、とくに争点がない限りは100%過払い金が返還されます。ただし裁判に発展すると、過払い金が返還されるまで時間がかかり、裁判所が開いている平日に出廷しなければならないなどの手間が生じます。

裁判にまで発展した場合、弁護士に依頼せずに一人で手続きを進めることは不可能でしょう。

カード会社から過払い金が支払われる

カード会社と過払い金に関して合意に至ったら、いよいよ過払い金が支払われます。事前に指定した口座に振り込まれることになるので、合意した内容通りに振り込まれているか確認しましょう。

過払い金の請求方法や注意点について詳しくは、こちらの記事を参考にしましょう。

「過払い金が受け取れる仕組みと請求方法|受け取れる可能性が高い・低い借金の種類と注意点とは?」

リボ払いの過払いに関する注意点

リボ払いの過払い金を確実に支払ってもらうためには、次に紹介することに注意しましょう。

複数社に過払い金請求するときには順番に注意

複数のカード会社や貸金業者に過払い金を請求するときには、請求する順番に気を付けてください。というのも、順番を考えることでブラックリストに載るリスクを回避できる可能性があるからです。たとえば数社あるうちのいくつかはすでに完済しているというケースで、次のような順番で過払い金を請求するといいでしょう。

- 完済済みの貸金業者に過払い金を請求する

- 返ってきた過払い金で、まだ借金が残っている借金を完済する

- 残りの貸金業者に過払い金請求をする

ただし後回しにした貸金業者についての時効が迫ってきている場合には、この順番の限りではありません。また過払い金で借金を返済してもなお、借金が残っているときにはブラックリストに載ることは避けられません。どのような順番で請求した方がいいかは、ケースバイケースのところがあります。詳しくは弁護士に相談しましょう。

ゼロ和解には安易に応じない

カード会社や貸金業者に取引履歴の開示請求をしたときに、相手から「今残っている借金をゼロにするので和解しませんか」と提案されることがあります。しかしこのようなケースでは、実際に引き直し計算をすると過払い金の方が残っている借金よりも多いことがほとんど。

ゼロ和解は貸金業者の方にメリットがある場合が多いので、安易に相手からの提案に応じないようにしましょう。

過払い金があるか分からないときは弁護士に相談

自分一人で確認しても、過払い金があるかどうか分からないというときには、弁護士に相談するのがベストです。借金問題や過払い金請求に強い弁護士なら、取引履歴や引き直し計算によって、過払い金がいくらあるか正確な金額を教えてくれるでしょう。

とくにかなり以前にキャッシングをしてリボ払いで支払った記憶があるという場合、そのまま放置すると時効がきて請求できなくなってしまいます。過払い金についての相談を無料にしている弁護士事務所も多いので、まずは気軽に相談してみましょう。

自分で過払い金返還請求するのは困難

制度的に過払い金返還請求を自分ですることは禁止されている訳でありませんが、なるべく多くの過払い金を確実に返還したいと思ったら、弁護士などの専門家に依頼するのが一番です。引き直し計算は複雑な利息計算で、カード会社との交渉も素人が行おうとすると減額させられる可能性が高いため。

任意での交渉がまとまらないときには裁判に移行するわけですが、裁判では弁護士の存在が欠かせません。裁判になってから弁護士に依頼するよりは、最初から弁護士に任せた方が手間も時間も費用もかかららずに、より多くの過払い金を返還してもらえるでしょう。

専門家に依頼してもマイナスになることはない

弁護士に依頼しようと思ったときに一番気になるのは、弁護士費用のことではないでしょうか。しかし過払い金が発生している場合、返還請求を弁護士に依頼してもマイナスになることは決してありません。また過払い金が発生していなければ、調査費用が無料という弁護士事務所も数多くあります。

実際に過払い金の請求を弁護士に依頼するときの弁護士費用の内訳は、このようになっています。

| 費用項目 | 相場金額 |

|---|---|

| 相談料 | 無料~5千円 |

| 着手金 | 0円~8万円 |

| 基本(解決)報酬 | 0円~5万円 |

| 成功報酬 | 取り戻した過払い金の20~25% |

着手金とは、弁護士に依頼した時点でかかる費用です。着手金無料の事務所では、基本(解決)報酬と成功報酬が発生する可能性があります。基本(解決)報酬は過払い金の金額にかかわらず、過払い金が返還できたときに発生する費用。成功報酬はその過払い金の20%~25%が相場となります。

弁護士費用の料金体系は様々ですが、いずれの場合でも戻ってきた過払い金よりも多く費用がかかるということはありません。事務所によっては費用を分割で支払える所もあります。費用について心配な方は、初回の相談のときに確認してみましょう。

ショッピングリボの返済が厳しいときは債務整理

冒頭で説明した通り、キャッシングリボは過払い金が発生している可能性がありますが、ショッピングリボは過払い金が発生しません。しかしいつまでたっても返済が終わらず毎月の返済が辛い…という人もいるでしょう。そのような方には債務整理をおすすめします。

債務整理とは債権者との交渉や裁判所を通した法的手続きで、借金を減免でいる方法のこと。債務整理には任意整理・個人再生・自己破産のおもに3種類あり、それぞれ適した人が変わってきます。自分にどの債務整理方法が合うか分からないという方は、借金問題に強い弁護士に相談しましょう。

リボ払いがヤバイ理由や支払えなくなったときの対処法は、こちらの記事を参考にしましょう。

「リボ払いがヤバイ理由と仕組みを分かりやすく解説!安全に使う方法や払えなくなったときの対処法とは」

まとめ

リボ払いの借金にも過払い金が発生している可能性があります。2007年以前にリボ払いを開始し、グレーゾーン金利で支払っていたキャッシングリボの借金です。そのうち実際に返還できる可能性が高いのは、完済してから10年以内でカード会社が倒産していない借金。

リボ払いの借金を過払い金請求すると、より多くの過払い金が戻ってくる場合があり、返済中でも過払い金で完済できればブラックリストに載ることはありません。ただし借金が残ってしまうと、ブラックリストに載ることによるリスクは避けられません。同時に手間や費用がかかる、社内ブラックに載ることもデメリットです。

過払い金請求は複雑な引き直し計算や債権者との交渉があるため、法律の専門家である弁護士に依頼するのが一番です。自分でするよりも多くの過払い金を受け取れる可能性が高く、裁判になっても安心して任せられます。たとえ費用がかかってもマイナスになることはないので、まずは弁護士事務所の無料相談に行ってみましょう。