- 「どこからもお金が借りられない…最終手段はない?」

- 「どうしてどこもお金を貸してくれないのだろう」

どこの金融機関からもお金が借りられず困っている方はいませんか?こちらの記事では、そんなときの最終手段として、お金を得られる10の方法を紹介。またお金に困ってもやってはいけないNG方法も紹介するので、参考にしましょう。

どこからもお金を借りられないのには理由があります。その理由を明確にし、お金を再び借りられるようにする対処法について解説。さらには借金がかさんでどうにもならなくなった方のために、借金問題を最終的に解決する方法もお教えします。お金が借りられず切羽詰まってしまったあなたは必見です。

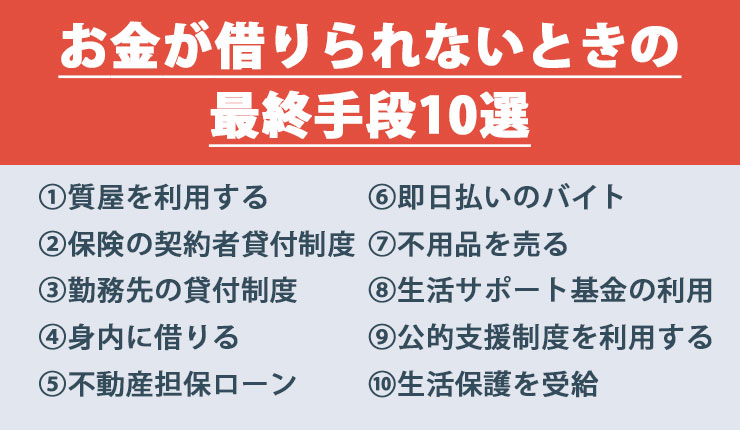

お金が借りられないときの最終手段10選

お金が借りられず、明日の生活費や急な出費が工面できずに困っている方は、こちらの最終手段を実践してみましょう。

①質屋を利用する

とりあえず今すぐ現金が欲しいという方は、質屋に持ち物を預けてお金を借りるという方法があります。預けるものが担保となるので、お金を借りるのに金融機関のような審査がなく、身分証明書を提示すれば専業主婦や無職の方でも利用可能です。借りられる金額は査定額の7~8割ほど、借りられる期間は3カ月前後です。

この期間を過ぎても返済できない場合は、質に入れた品物(質草)を取られる代わりに返済の必要がなくなります。質草として向いているのは、次のような物です。

- ブランド物

- 宝飾品

- 楽器類

- オーディオ機器

- カメラ

- パソコン

- ゲーム機

ただし質屋は貸金業という訳でないので、利息制限法で定められた年利20%という金利は適用されません。質屋の金利は質屋営業法によって、最大年利109.5%まで設定可能。質屋でお金を借りたときは、消費者金融よりも高い金利をプラスした返済が必要だということを忘れずに。

②保険の契約者貸付制度

任意で加入している保険の契約者貸付制度を利用するという方法があります。契約者貸付制度とは、積立型で解約返戻金のある保険に限り、保険契約者なら無審査で利用できる貸付制度です。借りられる金額の上限は解約返戻金の金額の7割~9割ほど。保険会社によってはWebでの申し込みで、即日借入も可能です。

契約者貸付制度がある保険は、生命保険や個人年金保険、養老保険や学資保険など。解約返戻金が20万円以上あることなどが条件です。金利は4~8%と、一般的な消費者金融(18%~)よりも低いのが魅力。期限までに返済できない場合は、解約返戻金が返済にあてられるため、保険の契約自体が解除となります。

③勤務先の貸付制度

会社員の方は、勤務先の貸付制度を利用するという方法がおすすめ。従業員への貸付制度は、会社の福利厚生の一環で、正社員で次のような正当な理由があれば、かなりの低金利(1.0%前後)で融資が受けられます。融資可能金額は会社によってや勤続年数によって10万~100万円と幅あるので、まずは上司や担当部署に相談してみては?

- 一時的な生活資金

- 事故や病気の入院費用

- 身内の不幸に関連した費用

- 災害時にかかわる費用

上記のような借入制度がない会社でも、給料の前借りという形でお金を借りられる可能性があります。正社員だけでなくパートやアルバイトでも利用できる可能性がありますが、あくまで「前借り」ということなので、次の給料から減額されることになります。

④身内に借りる

お金を貸してくれそうな身内がいる場合、親や兄弟から借りるという方法もあります。金融機関からの借金だと、高い金利を取られ、期日までに返済できないと法的手段を取られる可能性があります。しかし身内なら、少ないリスクでお金を借りることが可能です。

ただし身内間でのお金の貸し借りは信用問題から、人間関係が悪化する恐れがあります。借金の話を持ち掛けただけで関係が悪くなる可能性があるので、お願いする人は十分に検討しましょう。たとえ身内からでも、お金を借りたら借用書を作成し、具体的な返済計画を提示することが大切。相手は好意でお金を貸してくれたわけなので、その信頼関係を壊さないよう、貸す側が安心して貸せるような対応が必要でしょう。

⑤不動産担保ローン

戸建やマンション、アパートなどの不動産をお持ちの方は、不動産担保ローンを利用するという選択肢があります。借金がかさんで他から借りられなくなった人でも、不動産を担保にすれば1000万円超の高額融資も可能です。金利が安く無担保ローンよりも条件が良いため、複数の借金をまとめる目的や、借り換えでの利用に向いています。

⑥即日払いのバイト

時間や体力があるという方は、即日払いのバイトをしてみてはいかがでしょう。通常のアルバイトとは異なり、一日だけの仕事や1週間通しての仕事など、ライフスタイルに影響せず仕事を選べます。日雇いのアルバイトだと、仕事が終わったその日に給料をもらえるのも魅力。即日払いのバイトには次のような種類があります。

- 工事関係

- 清掃

- 軽作業

- 引っ越し

- 倉庫作業

- 接客・ホール

- 調理補助

- 事務サポート

- イベントスタッフ

- デリバリースタッフ

アプリで申し込めるサービスもあり、アプリを通せば面接や履歴書の提出も必要ありません。夕方からや深夜だけなどの時間帯も選べるので、副業としてもおすすめ。キャバクラやラウンジなどのナイトワーク、肉体労働系なら、高額報酬も手にできます。

⑦不用品を売る

どうしてもすぐにお金を欲しいときは、家にある不用品を売るという手段があります。リサイクルショップに持ち込んだり、出張買取を利用すれば、すぐにお金を得られます。趣味のものなど、買い手が限定されるようなものは、フリマアプリやネットオークションを利用してみましょう。

すぐにお金を手に入れることはできませんが、売れたポイントで他の買い物ができたりします。もし家にいらない物や処分したい物がある場合は、処分する前にこれらのサービスを利用してみましょう。

⑧生活サポート基金の利用

多重債務者や税金の支払い等で困っている方は、生活サポート基金を利用してみてはいかがでしょうか。生活サポート基金とは一般社財団法人が運営している生活支援制度。生活再建のための融資をはじめ、生活再生ローンの案内や家計セミナーを実施しています。

生活再生ローンは最長120カ月までの借入が可能で、年利12.5%(延滞利子14.6%)と貸金業法をベースとした貸し付けを行っています。ただし生活サポート基金を利用できるのは、東京都・埼玉県・千葉県・神奈川県のいずれかに住所がある人に限られます。詳しくは生活サポート基金のHPをご確認ください。

母子家庭で借金にお困りの方は、こちらの記事を参考にしてください。

「母子家庭で借金苦しい。シングルマザーが借金から抜け出す方法や支援制度を紹介」

⑨公的支援制度を利用する

お金が借りられず困ったときは、経済的に困窮した人をサポートする公的支援制度を利用しましょう。支援制度は状況や条件によってさまざまなものが準備されています。こちらでは代表的な公的支援制度を紹介するので、自分が利用できそうな制度がないか確認しましょう。

生活福祉資金貸付制度

生活福祉資金貸付制度は、生活困窮者向けの支援制度です。申し込みから1週間程度で融資が可能な、緊急小口資金の貸付などもあります。対象となる世帯は、65歳以上の高齢者や福祉手帳を持つ障害者のいる世帯、市町村民税が非課税になる程度の低所得者世帯などです。

生活全般に使える総合支援資金や福祉資金、教育支援資金など、用途に応じた資金があります。生活再建までに必要な生活費を借りられる生活支援費では、2人以上の世帯で月20万円以内、単身世帯でも月15万円以内の借入が可能。据置期間は6カ月以内で、返済期間は据置期間経過後10年以内。保証人を付けられれば原則無利子で借りられます。

求職者支援資金融資制度

求職者支援資金融資制度は、仕事を探している人に限り生活費を借りられる公的制度です。融資の対象となるのは、ハローワークで職業訓練を受講している人で、求職中であることを証明できる人。借り入れの上限額は、単身世帯で月5万円、2人以上の世帯で月10万円で、最大24カ月の受講予定訓練月数分融資が受けられます。

求職者支援資金融資制度の申し込みは、お住いの地域のハローワークから。詳しい条件や職業訓練の種類などを確認しましょう。

母子父子寡婦福祉資金貸付金制度

母子父子寡婦福祉資金貸付金制度とは、簡単にいうとひとり親家庭のための公的支援制度。子どもの教育資金はもちろん、生活資金や住宅資金、親の企業資金や就職支度資金などを借りられます。資金の種類に応じて上限金額は異なるものの、保証人がいる場合は無利子で、保証人なしでも年利1.0%の低金利で借入できます。

20歳未満の児童を扶養している、配偶者のいない男女および寡婦が対象。生活資金の上限額は月額105,000円~、貸付期間は技能習得期間中の5年以内や、離職した日の翌日から1年以内など、状況によって変わります。詳しくは、お住いの自治体役場の福祉担当窓口にお問い合わせください。

生活困窮者自立支援制度

生活困窮者自立支援制度は、住むところがない方や働きたくても働けない方を対象とした支援制度。住居確保給付金として家賃相当額の支給や就労準備支援事業、家計改善支援事業などを実施しています。また生活困窮世帯の子どもの学習や生活支援も行っているなど、幅広い支援が特徴。

こちらの支援制度の相談窓口は、各自治体の生活・就労サポートセンターなどの自立相談支援機関です。

住居確保給付金

住宅確保給付金とは、主たる生計維持者が離職や廃業後2年以内で、世帯収入や預貯金額が規定の条件にあて余る場合に受け取れる住宅の確保を目的とした給付金です。給付金という通り、こちらは返済の必要がないお金。お住いの自治体が定める金額を上限に、実際の家賃額を原則として3カ月受給できます。

延長は2回まで可能で、最大で9カ月延長可能。給付金は賃貸住宅の大家さんや家賃を管理する不動産会社へ、自治体から直接振り込む形で支払われます。

⑩生活保護を受給

上で紹介したような公的支援制度が利用できない方や、次に示した条件に当てはまる方は、生活保護の受給を検討しましょう。

- 財産として利用可能な資産(家・車など)を保持していない

- 国の融資制度や支援制度を利用できない

- 家族に援助を受けられない

- 病気やけがなどで働くことができない

- 世帯収入が最低生活費を下回っている

生活保護は、憲法で定められている「健康で文化的な最低限度の生活を送る権利」を保証する制度。居住地域や世帯人数、世帯構成員の年齢等をもとにして算出した「最低生活費」を毎月受給できます。受給するには、各自治体福祉事務所の生活保護担当に相談し、面談や家庭訪問などを経る必要があります。

お金がなくて困っている方は、公的救済制度や状況別の対処法について、こちらの記事を参考にしましょう。

「お金がない…助けて!原因やNGを知って公的救済制度・状況別対処法で乗り切ろう」

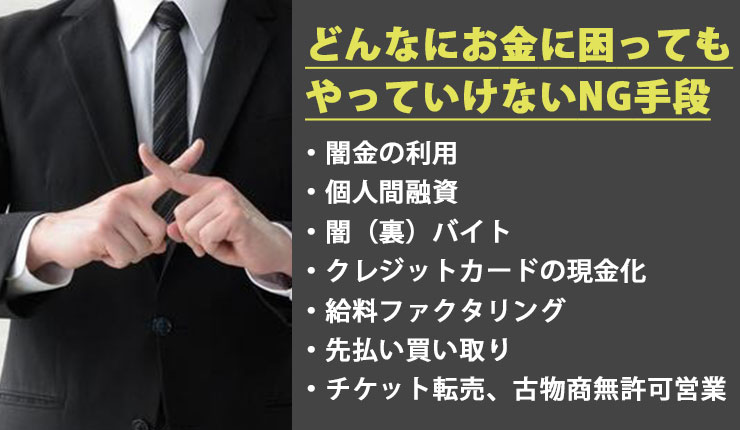

どんなにお金に困っても…やっていけないNG手段

たとえどんなにお金に困っていても、次に紹介するような方法でお金を得ようとするのは絶対にやめましょう。

闇金の利用

貸金業者がお金を貸してくれないからといって、簡単に貸してくれる闇金業者は利用しないよう気を付けてください。消費者金融をはじめとする貸金業者は貸金業法に則った正規の貸付を行っています。一方で闇金は様々な法律を無視して、違法な金利で貸し付けを行っている業者です。

厳しい審査や条件等もないため、お金に困った多重債務者が闇金からお金を借りがちですが、一度借りてしまうと犯罪まがいの取り立てやトサン(10日で3割)、トゴ(10日で5割)という考えられないほどの法外な金利の支払いを要求してきます。

闇金は永遠にお金を搾り取り続けることが目的なため、完済しようと思っても完済させてもらえません。挙句の果てには犯罪の片棒を担ぐようなことを強要され、人生を棒に振る恐れも。一度闇金に渡した個人情報は、同じような闇金グループや犯罪組織に流出する可能性があるなど、毎日を安心して過ごすことができなくなります。

最近は適法の業者と偽って近づいてくる闇金もいるため、注意が必要です。下のような闇金の特徴を把握して、絶対に闇金には近づかないようにしましょう。

- 法定金利を超える法外な金利

- 無審査または審査が甘い

- 審査が異常なほど早い

- 契約を書面で行わない

- 勤務先や家族の情報を要求する

- 貸金業登録をしていない

- 貸金業登録番号がデタラメ

- 金融庁の「登録貸金業者情報検索サービス」に名前がない

- 連絡先が担当者の携帯電話番号のみ

- 店舗に行ったことがない・店舗がない

- どこかで聞いたことのあるような名前をしている

闇金の取り立てをやめさせる方法や相談先については、こちらの記事を参考にしてください。

「闇金の取り立てをやめさせる方法|最適な相談先や対処法を知ってトラブルを解決!」

インターネット・SNSでの個人間融資

ネット上やSNSでの個人間融資も、トラブルに巻き込まれる可能性が高いでしょう。個人間融資とは、インターネッを通じて知り合った人からお金を借りるというもの。ネット上やSNSには、個人間融資専門のサイトや掲示板などが存在しています。

業者からお金を借りられないからと安易に手を出してしまうと、詐欺などの犯罪に巻き込まれたり、個人を装った闇金の餌食に。主に次のようなトラブルに発展する可能性があるため、絶対に利用しないようにしましょう。

- 法外な利息を請求される

- 犯罪に巻き込まれる

- 個人情報を売られる

- 猥褻な写真や動画を要求される

- アフィリエイトへの誘導

- 闇金への誘導

- 振り込め詐欺

闇(裏)バイト

闇(裏)バイトは、バイトという名前が付いているものの、ほとんどが犯罪行為への勧誘です。高い報酬や簡単な仕事という甘い言葉に載ってしまうと、詐欺の受子やサクラ、違法薬物の受け渡しなど、本人が知らないうちに違法なことをしてしまう可能性が高いでしょう。闇バイトかどうかを見極めるには、次のような特徴がないか注意して見てみましょう。

- 「簡単」「誰でもできる」などのアピールで具体的な仕事内容が書かれていない

- 単純作業のわりに報酬が高額

- 依頼者との連絡には「テレグラム」を使用

- 年齢不問・身分確認不要など

- 募集に札束の画像を使用するなど、応募者の心理を揺さぶる演出がある

たとえ本人に犯罪をしているという意識がなくても、詐欺の受け子や出し子のような末端行為でも、半数以上が初犯にもかかわらず実刑の判決を受けています。軽い気持ちでバイトをしてしまうと、人生に大きな影を落としてしまう原因になります。

クレジットカードの現金化

クレジットカードの現金化も、リスクが大変高い行為です。クレジットカードのショッピング機能を利用し、購入した物をすぐに業者に売ることで現金を手にする行為のことをいいますが、詐欺や犯罪に巻き込まれる可能性が高く、カード会社も認めていない利用方法です。

もしカードの現金化がカード会社にバレてしまうと、クレジットカードの利用が停止され、強制退会となります。ショッピングで利用した残金は、分割返済が認められず一括請求されます。のちに債務整理する場合も、支障が出る恐れがあるため、やらないようにしましょう。

クレジットカードの支払いで困っている方は、こちらの記事を参考にしてください。

「クレジットカードの支払いができない…分割交渉できる?注意点やその他の対処法を紹介」

給料ファクタリング

給料ファクタリングは違法な行為のため、絶対に利用してはいけません。ファクタリングとは売掛金(この場合は給料という債権)を専門業者に買い取ってもらうことで、手数料を差し引いた金額を受け取れるという資金調達方法。

正規の給料支払い日よりも前に現金を手にできるので、一見すると便利なサービスのように思われますが、給料ファクタリングを行っているのは闇金業者のことがほとんど。年利数百%という法外な手数料を要求される恐れがあります。少しでも返済が遅れると、高額な遅延損害金を請求されるケースもあるため、注意が必要です。

先払い買い取り

最近では、先払い買い取りを行う悪徳業者が増えています。前出の給料ファクタリングの危険性が広まり、被害に遭う人が減少したため、今度は先払い買い取り業者へと姿を変えたケースも見られます。先払い買い取りとは、ブランド品などの高額な商品の写真を業者に送り、先に現金を振り込んでもらうというシステム。

LINEなどで気軽に利用できる一方で、契約の解除が前提となっているため、後に高額な手数料や違約金を請求されます。支払いを渋ると脅迫や嫌がらせを受け、個人情報がネット上にさらされる恐れも。ほとんどは闇金が正体を隠して行っているため、こちらも絶対に利用しないようにしましょう。

チケット転売・古物商無許可営業

チケット転売や古物商無許可営業は犯罪行為です。通報されて逮捕や罰金、罰則のリスクがあるため、気を付けましょう。転売目的で購入したチケットを他人に高額な値段で販売したり、メルカリなどで他人から購入した中古品をまた別の人に転売する行為のことを指します。

古物営業法違反の無許可営業では、毎年10人程度の検挙者が出ています。アプリを見た第三者からの通報をきっかけに逮捕されるケースもあるため、お金がないからと安易に手を出さないようにしましょう。

参照:令和4年中における古物営業・質屋営業の概況|警察庁生活安全局生活安全企画課

お金が借りられない主な理由

貸金業者に融資を申し込んでも断られるのは、いくつかの理由があります。再び借りられるようになるには、その原因を明らかにすることから始めるべきでしょう。

安定した収入がない

無職で収入がない、アルバイトや非正規雇用で収入が不安定という方は、カードローン等の審査に通るのは難しいでしょう。カードローンでお金を借りた後は、毎月の返済が必須です。年収が低い、勤続年数が短い、アルバイトで安定性がないという方は、まずは収入を安定させる必要があります。

金融機関によっては「勤続年数1年以上」という条件を設けている場合もあります。まずは同じ会社で長期的に働くことを目標にしてみてはいかがでしょうか。ただ収入のない専業主婦の場合、消費者金融からは借りることが難しいですが、銀行であれば夫の属性を提示することで借入が可能な場合も。「専業主婦も可」などの文言があるローンを申し込むといいでしょう。

妊娠中の借金が払えない方は、こちらの記事を参考にしましょう。

「妊娠中の借金が払えない…ケースごとの解決法・注意点・公的補助金を解説!」

信用情報に傷がついている

信用情報に傷がついていると、クレジットカードやカードローンの審査に通りません。信用情報とは、3つある信用情報機関に登録されている個人のローンやクレジットに関する情報のこと。主に次のような情報が登録されています。

- クレジット・ローンの申込情報

- クレジット情報(契約内容・支払い状況・残高)

- 金融機関が情報を確認した利用記録

そのうち、以下のような情報は事故情報(いわゆるブラックリスト)として、登録されます。

- 2カ月以上の延滞

- ローン審査に落ちた情報

- 代位弁済

- 保証履行

- 債務整理

ローンやクレジットの申し込みがあった場合、必ず金融機関は信用情報を確認します。そのときに事故情報があると、「この人にお金を貸してもキチンと返済できないかもしれない」として、審査に落ちてしまうでしょう。このような事故情報は5年~10年経たないと解消されません。

再び借入したいときは必ず一定期間経過するまで待ち、事故情報が解消されたかを「本人開示請求」で確認したうえで利用するようにしましょう。

信用情報を効率的に回復させる方法については、こちらの記事を参考にしましょう。

「任意整理で信用情報に載る内容・期間を解説!ポイントを知って効率的に信用情報を回復」

借入希望額が高すぎる

借入希望額が高額過ぎても、融資してくれる金融機関は少ないでしょう。初回からいきなり「100万円貸して欲しい」といっても、住宅ローンやカーローンなど目的が明らかで条件が整っている場合以外は難しいはず。

そのような場合はまず少額の希望額からスタートし、借りたお金は確実に返済するなどの実績づくりから始めましょう。また自分の年収に応じた借入額を知ることも大切。下で説明しますが、消費者金融などの貸金業者からお金を借りるには「総量規制」という条件があり、この総量規制を超えた金額の貸付はできないとしています。

借金はいくらからヤバいか気になる方は、こちらの記事を参考にしてください。

「借金はいくらからやばい?少額でも危険な借金パターン、判断基準や対処法を解説」

短期間で複数のローンを申し込んでいる

短期間で複数のローンを申し込んでいるケースも、審査に落ちる可能性が高いでしょう。一か所で審査に落ちたからと、次々に他の所へ借り入れ申し込みをしてしまうと、その情報が信用情報に掲載されます。審査時にその情報を知り「返済能力がないのかもしれない」「お金に困っているのでは」と不審に思われることが審査に落ちる原因です。

1カ月以内に3社以上の金融機関に申し込みをすると、「申し込みブラック」としてローン審査に影響してしまいます。1カ月で申し込むのは2社以内に抑え、申込情報が消える半年後(照会日から6カ月)にまた申し込みをするようにしましょう。

総量規制を超えている

すでに複数の金融機関からお金を借りている人は「総量規制」を超えていることが原因で、お金が借りられないかもしれません。消費者金融をはじめとする貸金業者には、貸金業法という法律が適用されます。貸金業法には「総量規制」として、「年収の1/3を超える貸し付けはできない」と定められています。

総量規制で貸付上限を定めているのは、過剰な貸付を規制して多重債務者を救済するため。「お金を借りたいのに借りられない」と不満に思うかもしれませんが、ここが多重債務者になるかどうかの分かれ道と思って、借り入れ以外の方法でお金を得たり、支出を見直したりして、今ある借金の返済を継続していきましょう。

未成年である

未成年の場合、法定代理人の同意がないと一人でお金を借りることができません。2022年4月の民法改正により、成人年齢が18歳に引き下げられました。そのため現在では18歳以上の方は、自分の意志だけでクレジットカードを作ったり、ローンを組むことが可能です。

18歳未満の未成年の方は、金銭消費貸借契約を含む契約行為には、基本的に保護者などの法定代理人の同意が必要です。保護者の同意を得ずに行った契約は、本人または保護者が取り消すことができます。成人になるまでお金を借りる契約はできないという訳です。

借金でお金に困っているときは債務整理を検討

借金が多すぎて返済が追い付かない、他のところからお金を借りられないという方は、債務整理を検討してみてはいかがでしょうか。債務整理は国が認めた借金解決方法です。主に次の3種類があり、それぞれに借金の減免割合や適した人が異なります。

- 任意整理

- 個人再生

- 自己破産

それぞれどのような違いや特徴があるのか、詳しく見ていきましょう。

任意整理

任意整理は裁判所を通さずに、債権者と直接交渉することで利息や遅延損害金を減額してもらう手続きです。減額できた借金は、手続き後3年もしくは5年かけて返済していきます。2008年以前からの借金を返済し続けている方は、過払い金が発生しているかもチェックできます。

すでに借金を延滞していて遅延損害金が大変なことになっている方、リボ払いのような高い利息の借金を抱えている方に向いています。ただし手続き後も毎月返済が続くため、安定した収入がないと債権者が減額を認めてくれません。

任意整理は減額する対象の借金を選べるため、ローン返済中の車を引きあげられたくない人や、保証人に迷惑をかけたくないと考えている人にも適しています。

任意整理のメリット・デメリットや影響については、こちらの記事を参考にしてください。

「任意整理のメリット・デメリット|整理後の生活への影響を最小限にする方法とは?」

個人再生

個人再生は、100万円~5000万円までの借金の大幅減額が可能な手続きです。裁判所に再生手続開始の申立を行い、減額後の借金返済についてまとめた「再生計画案」が裁判所に認められれば、再生計画案に基づいた内容で、手続き後に借金返済を再開します。手続き後も返済が必要な「最低弁済額」は負債(借金)総額ごとに、次のように変わってきます。

| 負債総額 | 最低弁済額 |

|---|---|

| 100万円以下 | 全額 |

| 100万円~500万円 | 100万円 |

| 500万円~1500万円 | 負債総額の1/5 |

| 1500万円~3000万円 | 300万円 |

| 3000万円~5000万円 | 負債総額の1/10 |

個人再生は任意整理よりも大幅に減額できるものの、それでも100万円以上の借金を返済し続けなければならないため、安定した収入が必要です。また個人再生には住宅ローンを返済し続けることで持ち家を残せる「住宅ローン特則」があるのも特徴。自己破産のように借金理由を問われないので、浪費やギャンブルが原因の人にも向いています。

個人再生の最低弁済額の計算方法および滞納後の対処法については、こちらの記事を参考にしましょう。

「個人再生の最低弁済額が知りたい!手続き別の計算方法や減額できないケース、滞納後の対処方法」

自己破産

自己破産は裁判所に申し立てし、これ以上借金返済が不可能なことを認めてもらうことで、その返済義務を免除(免責)してもらう手続き。裁判所を通すため煩雑な手続きが必要ですが、全ての借金が免責されるため、いちはやく生活を再建できます。

なお自己破産では、一部生活に必要な資金や生活用品を除き、車や不動産などの財産は売却され、債権者への返済にあてられます。また一定期間特定の職業や資格に制限がかかり、免責が認められない「免責不許可事由」があるのも自己破産のデメリットです。

しかし弁護士に依頼することで、ギャンブルなどの借金も「裁量免責」により、免責が認められる可能性があります。また自己破産は収入が不安定な人や無職の人でも手続き可能なのも自己破産の特徴です。

自己破産での家族への影響については、こちらの記事を参考にしてください。

「自己破産すると家族はどうなる?影響が出ること・出ないことと迷惑をかけないポイントとは」

まとめ

お金が借りられずに困っている方は、質屋や不用品の出張買取などでお金を手に入れられます。また即日払いのバイトや知り合いに借りる、会社の貸付制度を利用するという方法も。明日の生活費が足りないなどやむを得ない事情がある方は、公的支援制度の利用や生活保護の受給を検討しましょう。

間違っても闇金からお金を借りたり、闇バイトに手を出したりすることはやめてください。個人間融資やチケット転売、給料ファクタリングやクレジットカードの現金化は法律違反の可能性が高く、後のトラブルのもとです。まずはどうしてお金が借りられないかの理由を知り、改められることは改めて行きましょう。

どうしても借金返済ができない、複数から借金して首が回らないという方は、債務整理を検討すべきです。債務整理には3つの種類があるので、それぞれの減免割合やメリット、デメリットを天秤にかけ、自分に最も適した方法を選ぶようにしましょう。そのためには、債務整理に詳しい弁護士に相談するのがベストです。